السياسة كعامل رئيسي: عندما يصبح عدم اليقين السياسي هو الأصل

في عام 2026، يجب على المشاركين في السوق التمييز بين الضوضاء الاقتصادية والتحولات السياسية الهيكلية التي ترفع علاوات المخاطر عبر فئات الأصول كلها.

في نظام السوق الحالي، تطورت السياسة من مجرد ضجيج خلفي إلى عامل اقتصادي كلي أساسي. المؤشر الأوضح لهذا التحول هو عندما تبدأ علاوات المخاطر في الارتفاع حتى في غياب بيانات اقتصادية متدهورة.

تسعير المجهول: ضريبة عدم اليقين

نحن نشهد بيئة لم يعد السوق فيها يسعر النتائج فحسب؛ بل يسعر عدم اليقين نفسه. في مثل هذا النظام، لا يعد الركود التام شرطًا مسبقًا لاتساع فروقات الائتمان أو انخفاض مضاعفات الأسهم. بدلاً من ذلك، يعمل المسار السياسي غير المستقر كمحفز رئيسي. عندما يكون المسار المستقبلي غير واضح، يسعى المستثمرون بشكل طبيعي إلى المرونة، مما يؤدي إلى زيادة حيازة النقد، والمطالبات بتعويض أعلى، وتقصير تكتيكي في التعرض للمدد الزمنية الطويلة. في هذا السياق، تصبح السيولة سلعة ثمينة تملي اتجاهات مخطط EUR USD مباشر ومعنويات السوق الأوسع.

غالبًا ما ينتقل عدم اليقين السياسي عبر الاقتصاد العالمي بشكل أسرع بكثير من الضعف الاقتصادي الفعلي. نرى هذا من خلال توقف الإنفاق الرأسمالي للشركات وتباطؤ هامشي في التوظيف حيث تتبنى الشركات نهج "الانتظار والترقب". يؤدي هذا التردد الجماعي إلى اتساع توزيع الاحتمالات حول النمو العالمي، مما يؤثر على كل شيء بدءًا من الديون السيادية وصولاً إلى تسعير EUR USD في الوقت الفعلي الذي يظهر في التداول عالي التكرار.

قنوات الانتقال عبر الأصول

نقل مخاطر السياسة عبر الأصول نادرًا ما يكون خطيًا. في أسواق العملات الأجنبية، يعزز عدم اليقين عادة الدولار كملاذ عالمي في أوقات المخاطرة. ومع ذلك، يتغير هذا الديناميكية إذا أصبح عدم اليقين مركزًا محليًا، مما قد يتسبب في انفصال سعر صرف اليورو مقابل الدولار الأمريكي مباشر عن فروقات أسعار الفائدة التقليدية. يصبح مراقبة مخطط EUR USD المباشر أمرًا أساسيًا لتحديد أين تتركز تدفقات الملاذ.

ضمن أدوات الدخل الثابت، نشهد ظهور "ضريبة المصداقية". يمكن أن ترتفع علاوة الأجل حتى مع تراجع توقعات النمو، وهي ظاهرة نوقشت غالبًا في تحليلنا لـ ضريبة علاوة الأجل. يحدث هذا التشديد لأن المستثمرين يطلبون عائدًا أعلى لحيازة الأوراق المالية طويلة الأجل في بيئة تشريعية غير متوقعة.

الوضع الاستراتيجي وتحوط المصداقية

بالنسبة لمستثمري الأسهم، تعد أسهم النمو ذات المدة الطويلة عادةً أول من يعاد تسعيرها نزولًا خلال نوبات السياسة، بينما تستعيد القطاعات الدفاعية قوتها النسبية. وفي الوقت نفسه، تعمل أدوات مثل أزواج اليورو والدولار الأمريكي مباشر والذهب كمرآة للثقة المؤسسية. كما لاحظنا في بحثنا حول الذهب كتحوط للمصداقية، يمكن أن تتفوق الأصول الحقيقية بشكل كبير عندما يتم التشكيك في مسارات السياسة القائمة على العملات الورقية.

الرؤية التجارية الأساسية لشهر فبراير 2026 هي فصل العناوين الرئيسية المعزولة عن نظام التقلبات الأوسع. عدم اليقين العالي يعادل تشتتًا أعلى وارتباطات أقل موثوقية. بدلاً من تداول العنوان السياسي التالي، يجب على المتداولين النظر إلى سعر EUR USD مباشر وسعر EUR/USD مباشر من منظور البقاء على قيد الحياة: امتلاك تعرضات لا تتطلب توقيتًا مثاليًا أو وضوحًا سياسيًا مطلقًا. ستظل مراقبة سعر EUR USD وسعر EURUSD المباشر أمرًا حاسمًا حيث تعمل هذه الأزواج كصمام أساسي للتوترات الكلية العالمية.

ما يجب مراقبته لاحقًا

مع توغلنا في الربع الحالي، يجب على المستثمرين فحص توجيهات الشركات بحثًا عن تغييرات في لغة الإنفاق الرأسمالي والبحث عن تنازلات إصدارات جديدة في أسواق الائتمان. علاوة على ذلك، راقب ما إذا كانت التقلبات تنتشر إلى أزواج "شبه العائد" التي ظلت مستقرة تاريخياً، حيث يشير هذا غالبًا إلى انهيار في ارتباطات مخطط EUR USD المباشر التي ترسي السوق عادةً.

- ضريبة علاوة الأجل: فك شفرة لماذا تبدو الأسواق أكثر شدة في عام 2026

- الذهب كتحوط للمصداقية: الثقة المؤسسية وتأمين السوق

Related Analysis

استراتيجية التجارة بين الاتحاد الأوروبي والهند: تقييم قيمة البنية التحتية

يمثل المواءمة التجارية بين الاتحاد الأوروبي والهند، بعيداً عن المشاعر العابرة، إعادة صياغة متعددة السنوات لسلاسل التوريد والمعايير وتدفقات رأس المال لعام 2026 وما بعده.

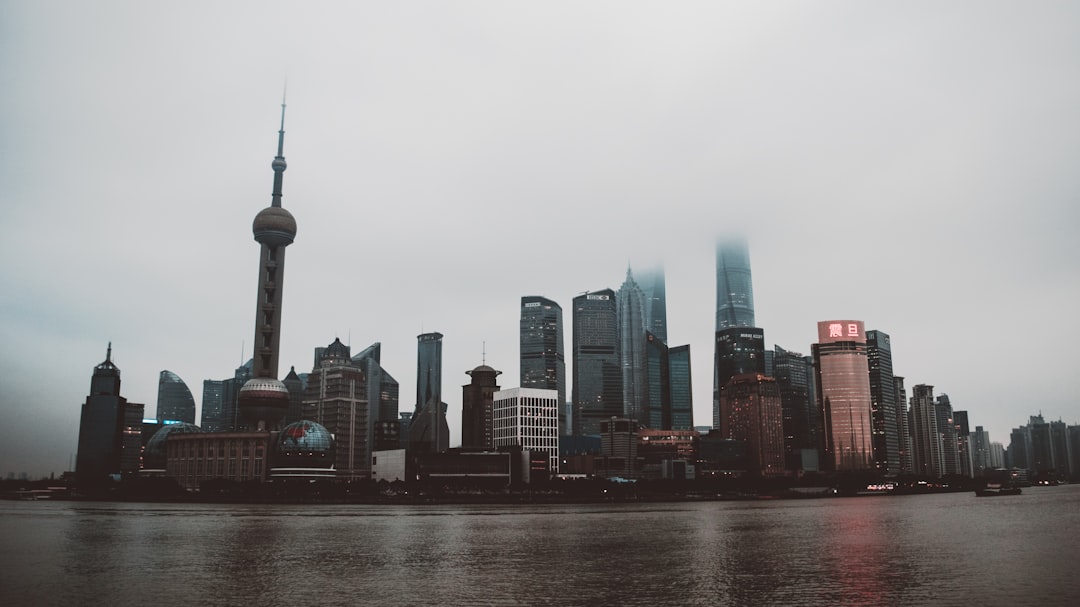

واقع الصين ذو السرعتين: النمو الاستراتيجي مقابل الثقل التراثي

يجب على المستثمرين الانتقال من تداولات الصين الثنائية إلى نهج دقيق يفصل التصنيع الاستراتيجي عن ركود قطاع العقارات القديم.

الذهب كضمان للمصداقية: ثقة المؤسسات وتأمين السوق

يُعد الذهب مؤشرًا حاسمًا لثقة المؤسسات وبديلاً للدين عندما تبدأ التحوطات التقليدية للسندات في التعثر عام 2026.