2026年商業房地產:再融資重新定價制度

金融市場對商業房地產週期存在誤解;這並非傳統意義上的崩盤,而是一個長達多年的再融資重新定價制度。

2026年圍繞商業房地產(CRE)的討論,常被「突然崩盤」的說法主導,然而現實遠非如此簡單:我們正在見證一場結構性的再融資重新定價。不同於股票市場中快速的清算,商業房地產透過借貸窗口進行重置,在此過程中,融資成本和收緊的信貸條件迫使資產價值進行逐步但持續的重新校準。

流動性不足與估值的運作機制

商業房地產很少呈直線波動。由於這類資產本質上流動性不足,即使潛在基本面惡化,市場也可能顯得穩定得令人誤解。這種流動性不足掩蓋了價格發現,直到有被迫出售者達成交易,此時整個產業才會被迫重新校準。對於監測廣泛宏觀環境的交易者而言,美元指數(DXY)通常作為全球流動性的晴雨表,影響這些資本流動。

真正的痛苦在到期壁壘來臨時出現。每當貸款需要續約時,借款人面臨的期限溢價更高,審批也更嚴格。這導致「標誌性」資產與邊際房產之間出現顯著差異。在固定收益領域,我們已見過類似的動態,其中期限溢價重置使槓桿型資產負債表的長期融資成本顯著增加。

跨資產傳染與銀行曝險

商業房地產重新定價的影響是集中而非普遍的。對於銀行業而言,風險由具體的曝險組合和歷史承銷質量決定。這並非系統性崩潰,而是一種「資產負債表稅」,限制了信貸擴張。這種金融條件的收緊通常反映在像歐元/美元這樣的貨幣對中,因為美國和歐洲之間不同的經濟韌性決定了資本轉移。

在股票市場中,房地產投資信託(REIT)的表現已與一般產業貝塔值脫鉤。投資者現在根據債務到期狀況和資產品質來區分不同的實體。這類似於高成長行業的波動性,其中股票因素正在根據政策和利率敏感性而非僅僅動能進行重新思考。

應關注的指標:真實重新定價的訊號

為了識別本週期的下一階段,市場參與者應超越頭條新聞。真正預示困境——或穩定——的訊號存在於交易量和需要注入新股本的「修改與展延」交易頻率中。此外,美國10年期公債收益率仍然是資本化率的錨;任何持續走高都將直接壓縮商業房地產的估值。

隨著我們進入2026年,勞動穩定性和信貸可得性的交會點將至關重要。正如我們在將勞動穩定性作為市場觸發因素的分析所指出,即使再融資摩擦持續存在,強勁的就業背景仍可能提供防止信貸驅動螺旋式下降所需的基礎。

Frequently Asked Questions

Related Analysis

政治作為宏觀因素:當政策不確定性成為一種資產

2026年,市場參與者必須區分經濟噪音與結構性政策轉變,後者會導致所有資產類別的風險溢價上升。

歐盟-印度貿易策略:評估供應鏈基礎設施價值

超越情感,歐盟-印度貿易結盟代表著2026年及以後全球供應鏈、標準和資本流動的長期重塑。這對外匯市場、特別是EUR/USD貨幣對,具有深遠的影響。

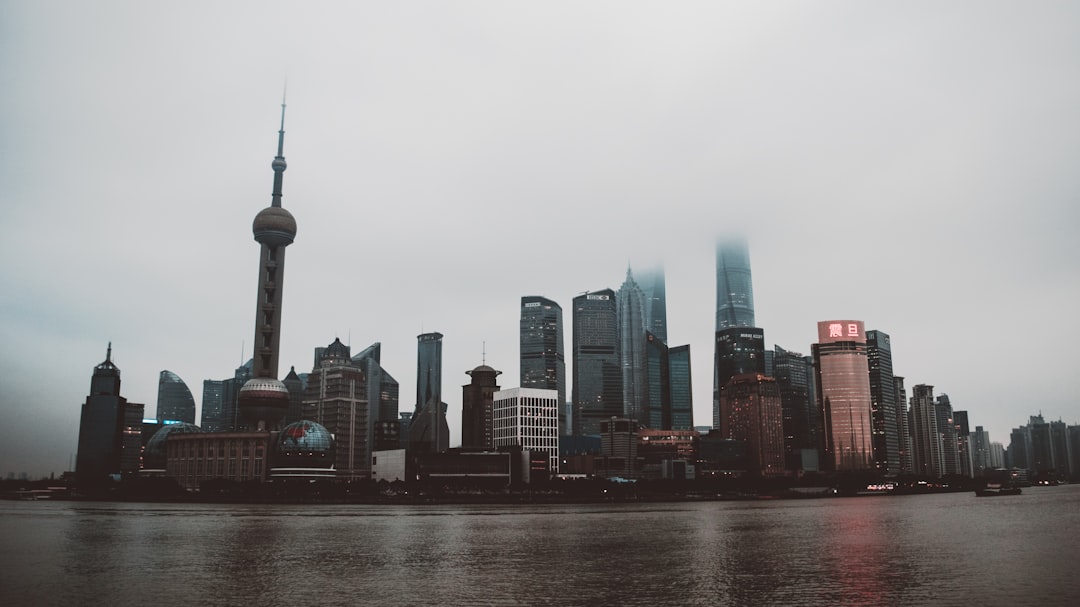

中國的雙速現實:戰略性增長 vs 遺留性拖累

投資者必須從二元化的「開/關」中國交易轉變為細緻入微的方法,將戰略性製造業從停滯不前的遺留房地產領域中區分開來。

黃金的信譽對沖:機構信任與市場保險

黃金在機構信心和長期替代方案中發揮著關鍵作用,尤其是在2026年傳統債券對沖開始失效的情況下。它對地緣政治不穩定和長期購買力表達了深刻的擔憂。