Panorama Energético: Disciplina OPEP+ y Riesgo Geopolítico en la Red

Los mercados energéticos globales navegan un complejo panorama donde la disciplina de oferta de la OPEP+ converge con crecientes tensiones geopolíticas y el estrés de la red invernal.

El panorama energético global es actualmente un acto de equilibrio entre los fundamentos de la oferta y los eventos geopolíticos imprevistos. La calculada disciplina de la OPEP+, junto con el reciente estrés en la red durante el invierno y la escalada de tensiones geopolíticas, está creando colectivamente un entorno en el que incluso pequeños shocks pueden tener repercusiones significativas en el mercado, manteniendo la sensibilidad del petróleo notablemente alta.

Disciplina de Oferta de la OPEP+ y Catalizadores Geopolíticos

En su revisión de febrero 1, ocho países de la OPEP+ optaron por mantener la pausa en los aumentos de producción programados para marzo de 2026, dejando 1.65 millones de barriles por día (mbpd) de ajustes voluntarios adicionales disponibles para ser reintroducidos gradualmente. Los ajustes voluntarios de 2.2 mbpd implementados anteriormente también se mantienen firmes, demostrando un claro compromiso con la gestión de la oferta. Esta estrategia subraya el delicado equilibrio entre la gestión de los niveles de inventario global y la respuesta a la demanda del mercado sin agotar completamente la capacidad de reserva. Esta opcionalidad significa que, si bien los barriles inmediatos se mantienen ajustados, es probable que las caídas significativas de precios en el petróleo crudo sean superficiales a menos que se materialice un shock de demanda importante.

Añadiendo otra capa de complejidad, Rusia lanzó recientemente un importante ataque combinado de misiles y drones contra la infraestructura energética vital de Ucrania. Este ataque causó daños significativos a los activos térmicos y de transmisión en múltiples regiones, lo que llevó a que los funcionarios informaran cortes de emergencia y aproximadamente 1,100 edificios de apartamentos en Kyiv sin calefacción, con restricciones de energía regionales más amplias. Tales eventos subrayan los riesgos geopolíticos inherentes que pueden afectar rápidamente los suministros y precios globales de energía, empujando a los participantes del mercado a cubrirse contra cambios repentinos. Por ejemplo, la resistencia de Brent crudo en 68 por geopolítica sigue siendo una preocupación clave.

Perspectivas de Demanda e Implicaciones Transversales de Activos

En cuanto a la demanda, el Índice de Gerentes de Compras (PMI) de China se registró en 49.3, con nuevos pedidos de exportación en 47.8. Esto indica una señal de demanda débil, incluso cuando Beijing continúa inyectando liquidez política para apoyar la actividad económica. Si bien un PMI de China más suave generalmente reduce las expectativas de crecimiento global, el almacenamiento estratégico y las políticas de precio mínimo dentro de China pueden mantener una demanda industrial persistente de petróleo crudo. Esta dinámica puede ampliar la divergencia entre los precios del petróleo y los metales en el margen. En este contexto, los traders monitorean constantemente el precio en vivo de XAUUSD, el gráfico en vivo de XAUUSD y el XAUUSD en tiempo real para posibles correlaciones entre mercados.

Un mercado petrolero más firme suele proporcionar un impulso a las monedas vinculadas a las materias primas (commodity FX) mientras que, simultáneamente, presiona las monedas de los Mercados Emergentes (EMs) importadores de energía. Además, los diferenciales energéticos de alto rendimiento a menudo actúan como un indicador temprano, o 'canario en la mina de carbón', para el apetito crediticio más amplio. La fijación de precios general del mercado actualmente implica curvas de crudo firmes con temores de demanda contenidos. Sin embargo, la distribución de los resultados potenciales permanece sesgada por grandes eventos macroeconómicos como el próximo Refunding, que incluye $58 mil millones a 3 años, $42 mil millones a 10 años, $25 mil millones a 30 años; recauda $34.8 mil millones en efectivo nuevo, haciendo que el FX de materias primas sea a menudo una mejor cobertura que las estrategias de duración pura.

Microestructura y Ejecución del Mercado

La microestructura actual del mercado revela que los brókeres están actuando con cautela ante los grandes riesgos de eventos, lo que lleva a una liquidez y profundidad de mercado más escasas de lo normal. Esto hace que el mercado sea altamente sensible a noticias marginales, lo que sugiere que la ejecución debe implicar escalar posiciones (entrada y salida parcial) en lugar de perseguir agresivamente el impulso, ya que la liquidez puede reducirse significativamente cuando surgen noticias inesperadas. Esta mayor sensibilidad asegura que el gráfico en vivo del oro y el precio del oro estén bajo constante vigilancia.

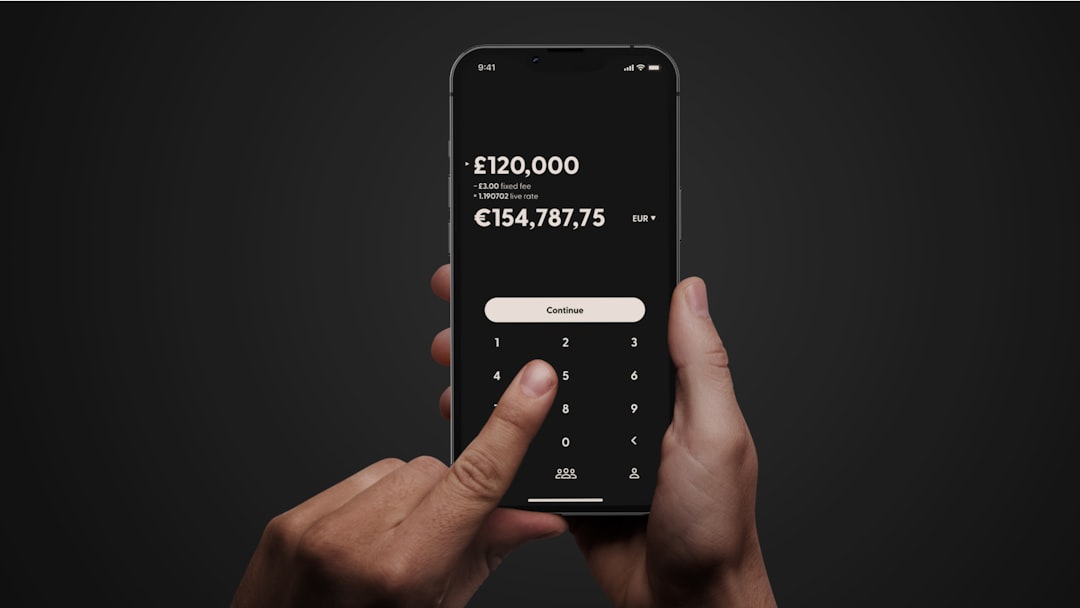

La interacción entre la política de la OPEP+ y los eventos geopolíticos estrecha directamente el vínculo entre las decisiones políticas y los activos reales. En un marco de balance energético, el petróleo crudo y los puntos de equilibrio de inflación son los primeros en reaccionar, con el FX de materias primas confirmando el movimiento más amplio del mercado. El gráfico en vivo del oro se observa particularmente en estos períodos de incertidumbre para medir la demanda de refugio seguro. Dados los cambios actuales, el par euro dólar en vivo es otro enfoque clave para muchos. Como tal, los traders observarán de cerca el precio EUR USD, el gráfico en vivo EUR USD y los datos en tiempo real EUR USD. La tasa en vivo EUR a USD puede fluctuar significativamente a medida que evolucionan las condiciones macro. De manera similar, conocer el precio EURUSD en vivo, el precio EUR/USD en vivo y el precio EURUSD en vivo es crucial para tomar decisiones oportunas en este entorno volátil.

Gestión de Riesgos y Perspectivas

Desde una perspectiva de gestión de riesgos, el trasfondo de una refinanciación de Tesorería significativa implica una compensación entre el carry y la convexidad. Si bien los mercados están valorando curvas de crudo firmes con temores de demanda contenidos, el mapa de resultados sigue siendo asimétrico si la volatilidad comienza a dispararse. Una prima de riesgo energético más alta tiene el potencial de endurecer las condiciones financieras, afectando tanto los datos de inflación como los márgenes corporativos a través del aumento de los puntos de equilibrio y movimientos adversos en los mercados de divisas.

- Geopolítica y Riesgo Energético: Impactos en el Mercado de la Energía, Materias Primas y FX

- Perspectiva Macro de China: Analizando Datos de Crédito e Inflación

- El Giro Discreto del Dólar: Cambios Macroeconómicos y Flujos de FX

Frequently Asked Questions

Related Analysis

El Precio de la Resiliencia: Geopolítica, Cadenas de Suministro y Mercados

Los cambios geopolíticos impulsan a las empresas a priorizar la resiliencia de la cadena de suministro a través de la relocalización y el almacenamiento, alterando estructuras de costos y…

Bitcoin navega por los $69.800 en medio de políticas y liquidez

Bitcoin (BTC) cotiza alrededor de los $69.800, lidiando con la incertidumbre política y los cambios en la liquidez macroeconómica. Las conversaciones en la Casa Blanca sobre la regulación de las…

Riesgos Subestimados: Minerales Críticos, Energía y Financiamiento de IA

A pesar de una calma aparente, el mercado subestima riesgos significativos en líneas de suministro globales, infraestructura energética y los ciclos de gasto de capital de la IA.

Volatilidad: Por qué la 'skew' señala riesgos persistentes en la calma

A pesar de la aparente calma del mercado, la demanda de cobertura persiste, ya que la volatilidad implícita revela preocupaciones subyacentes, especialmente en torno a la financiación de IA y…