Volatilità del Mercato 2026: Perché l'Alta Varianza Supera i Tassi

Nel febbraio 2026, l'ossessione del mercato per i livelli dei tassi d'interesse si sposta verso una metrica più pericolosa: l'alta varianza e il suo impatto sulle correlazioni cross-asset.

Nell'attuale panorama macro del 2026, i mercati rimangono ossessionati dal livello assoluto dei tassi d'interesse. Tuttavia, il problema più pressante per i trader non è il livello stesso, ma la crescente varianza dei tassi. Quando il percorso diventa instabile, il posizionamento viene spesso penalizzato su entrambi i lati poiché stop, coperture e leva finanziaria—originariamente calibrati per un contesto macro più fluido—falliscono improvvisamente.

Il Crollo della Copertura Tradizionale

Tassi elevati, seppur restrittivi, rappresentano un ambiente che può essere sistematicamente coperto. L'alta varianza, al contrario, è un rompicoperture. In questo regime, osserviamo un'inversione delle correlazioni e un assottigliamento della liquidità, mentre le escursioni intraday si espandono oltre le norme storiche. Il risultato è un mercato che opera più come una catena di ribilanciamenti forzati che come una macchina di sconto efficiente. Questo spiega perché una singola sessione può presentare un'apertura in avversione al rischio, un massiccio squeeze al rialzo e un'inversione tardiva. In molti casi, il mercato non ha cambiato la sua visione fondamentale; ha semplicemente eliminato l'esposizione fragile prima che il feed live del prezzo EURUSD si assesti nuovamente in una posizione resettata.

Impatto Cross-Asset: FX e Materie Prime

Nei mercati dei cambi, la liquidità è il vincitore finale. La strategia deve tenere conto del fatto che i carry trade sono sempre più difficili da mantenere perché la varianza trasforma piccole fluttuazioni in stop-out prematuri. Questo è particolarmente evidente quando si monitora il prezzo EUR/USD live o quando gli investitori controllano il grafico EUR USD live per segni di esaurimento del trend. Che si stia osservando il prezzo EUR USD per ingressi tattici o il grafico EUR USD live per cambiamenti strutturali, il profilo di volatilità attualmente supera il differenziale di rendimento.

Anche le materie prime affrontano un'arma a doppio taglio. Sebbene gli asset reali spesso fungano da copertura contro lo stress di credibilità, non sono immuni a improvvisi prosciugamenti di liquidità. I trader che osservano il tasso EUR a USD live spesso vedono un'immediata ricaduta sull'oro o sul petrolio durante questi picchi di varianza. Dati in tempo reale, come i movimenti EUR USD in tempo reale, suggeriscono che la relazione euro dollaro live è attualmente il primario trasmettitore di questa volatilità attraverso il complesso delle materie prime. Utilizzare un feed live del prezzo EUR USD non riguarda più solo la coppia stessa, ma anche la misurazione della salute della liquidità globale.

Risposta Strategica: Previsione vs. Struttura

Per l'investitore disciplinato, la risposta a questo ambiente ad alta varianza deve passare dalla previsione alla struttura. Ciò implica un dimensionamento delle posizioni più piccolo e livelli di invalidazione chiari e non negoziabili. Nei regimi ad alta varianza, la prima rottura di un livello serve spesso solo a testare la liquidità, mentre la seconda o terza rottura è ciò che definisce veramente la tendenza nascente. Mantenere un ticker live del prezzo EURUSD è essenziale, ma interpretare il grafico EUR USD live attraverso la lente della struttura a termine della volatilità fornisce il vantaggio necessario.

Frequently Asked Questions

Related Analysis

La politica come fattore macro: quando l'incertezza diventa asset

Nel 2026, i partecipanti al mercato devono distinguere tra rumore economico e cambiamenti strutturali delle politiche che aumentano i premi di rischio in tutte le classi di asset.

Strategia commerciale UE-India: Valutare il valore dell'infrastruttura della catena di approvvigionamento

Andando oltre il sentimento, l'allineamento commerciale UE-India rappresenta una riscrittura pluriennale delle catene di approvvigionamento, degli standard e dei flussi di capitale per il 2026 e…

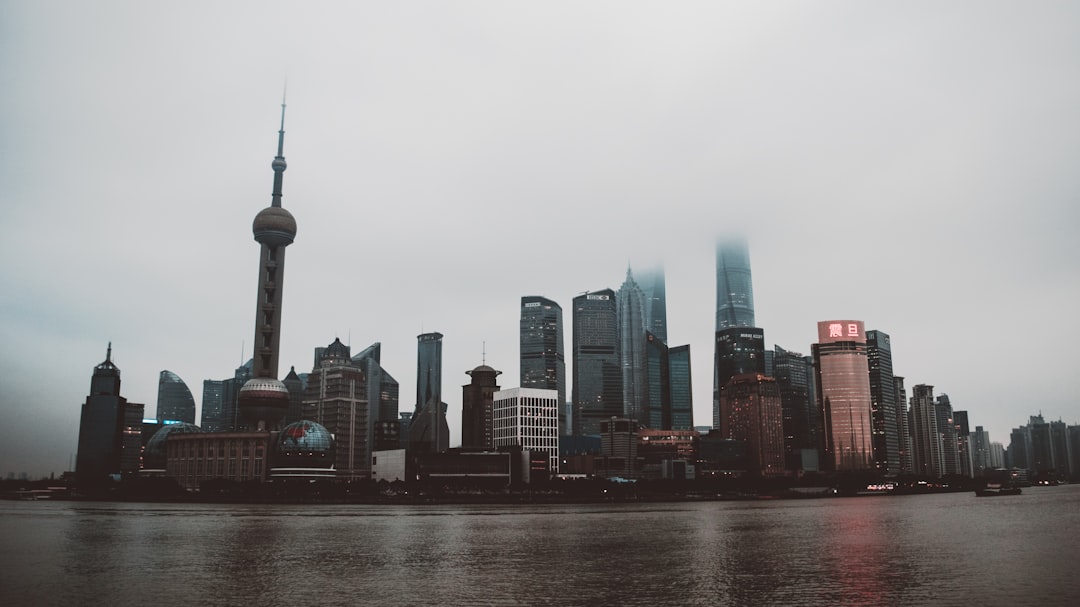

La realtà a due velocità della Cina: Crescita Strategica vs. Freno Ereditato

Gli investitori devono passare da operazioni binarie sulla Cina a un approccio sfumato, separando la manifattura strategica dalla stagnazione del settore immobiliare legacy.

Oro come Copertura di Credibilità: Fiducia Istituzionale e Assicurazione

L'oro funge da cruciale indicatore della fiducia istituzionale e alternativa di durata quando le coperture obbligazionarie tradizionali iniziano a vacillare nel 2026.