市場変動2026:高分散が金利水準を凌駕する理由

2026年2月を迎え、市場は金利水準への執着から、より危険な指標である高い分散とそのクロスアセット相関への影響へと焦点を移しています。トレーダーは不安定な相場に直面しています。

現在の2026年のマクロ情勢において、市場は金利の絶対水準に固執し続けています。しかし、トレーダーにとってより差し迫った問題は、水準そのものではなく、金利の分散の増加です。パスが不安定になると、より滑らかなマクロテーブのために調整されたストップ、ヘッジ、レバレッジが突然機能しなくなり、両サイドで頻繁にポジショニングが罰せられます。

伝統的なヘッジの崩壊

高金利は、制限的であるものの、体系的にヘッジ可能な環境です。しかし、高分散はヘッジを破綻させるものです。このレジームでは、日中レンジが歴史的規範を超えて拡大するにつれて、相関関係が反転し、流動性が薄れるのが見られます。その結果、市場はクリーンな割引機械というよりも、強制的なリバランスの連鎖のように取引されます。これは、1つのセッションでリスクオフの開始、大規模な高値へのスクイーズ、そして遅い反転が起こり得る理由を説明しています。多くの場合、市場はその基本的な見方を変えていません。単にEURUSDのリアルタイム価格フィードがリセットポジションに戻る前に、脆弱なエクスポージャーを排除しただけです。

クロスアセットへの影響:FXとコモディティ

外国為替市場では、流動性が究極の勝利者です。分散が小さい変動を早すぎるストップアウトに変えるため、キャリートレードの維持がますます困難になるという事実に、戦略は対応する必要があります。これは、EUR/USDのリアルタイム価格を監視したり、投資家がトレンドの終焉の兆候をEUR USDのリアルタイムチャートで確認したりする際に特に顕著です。戦術的なエントリーのためにEUR USD価格を注視しているか、構造的な変化のためにEUR USDチャートライブを見ているかにかかわらず、現在のボラティリティプロファイルは利回り差を上回っています。

コモディティもまた、二重の課題に直面しています。ハードアセットは信頼性ストレスに対するヘッジとして機能することが多いものの、突然の流動性枯渇からは免れません。EURからUSDへのリアルタイムレートを監視しているトレーダーは、これらの分散スパイク中に金や原油に即座の波及効果が見られることがよくあります。EUR USDリアルタイムのようなリアルタイムデータは、現在のユーロドルライブ関係が、コモディティ複合全体にこのボラティリティを伝達する主要な手段であることを示唆しています。EUR USDのリアルタイム価格フィードを使用することは、もはやペア自体についてだけではなく、グローバルな流動性の健全性を測ることにもなっています。

戦略的対応:予測対構造

規律ある投資家にとって、この高分散環境への対応は、予測から構造へと移行する必要があります。これには、より小さいポジションサイズと、明確で交渉の余地のない無効化レベルを設定することが含まれます。高分散レジームでは、あるレベルの最初のブレイクは単に流動性をテストする役割を果たすことが多く、2回目または3回目のブレイクが真に新たなトレンドを定義します。EURUSDリアルタイム価格ティッカーをアクティブにしておくことは不可欠ですが、ボラティリティの期間構造のレンズを通してEUR USDライブチャートを解釈することが、必要な優位性を提供します。

Frequently Asked Questions

Related Analysis

マクロ要因としての政治:政策の不確実性が資産となる時

2026年、市場参加者は、経済的なノイズと、あらゆる資産クラスのリスクプレミアムを高める構造的な政策変動を区別する必要があります。

EU-インド貿易戦略:サプライチェーンインフラの価値を評価する

EU-インド間の貿易連携は、単なる感情的な合意を超え、2026年以降のサプライチェーン、基準、資本フローを複数年にわたって再構築するものです。長期的なインフラと資本フローの視点から分析する必要があります。

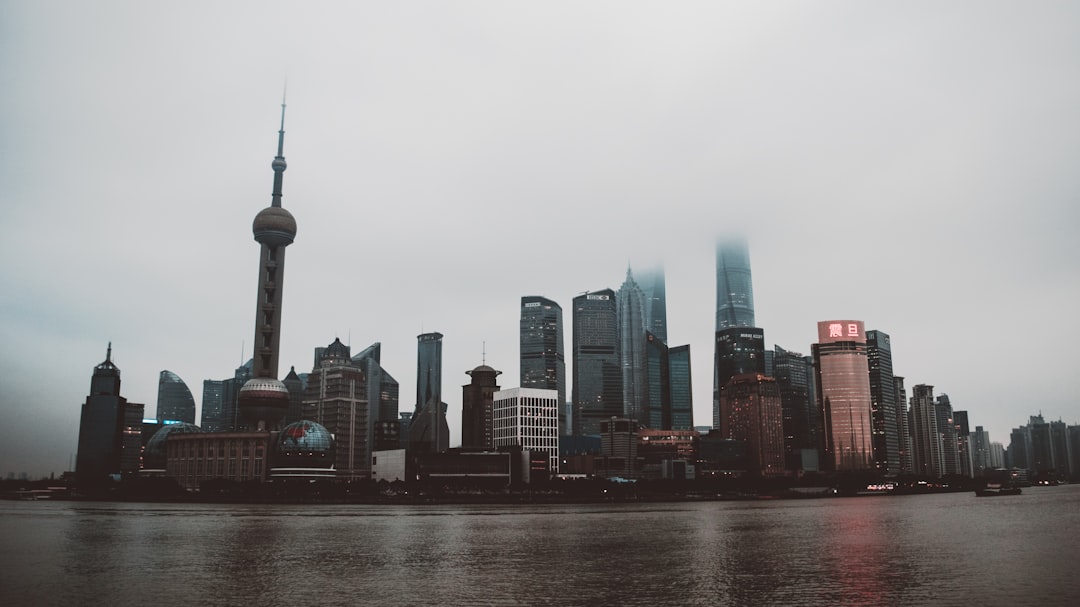

中国の二極化経済:戦略的成長と旧態依然の足かせ

投資家は、刺激策の有無による二極化した「チャイナ・トレード」から、戦略的製造業と停滞する不動産セクターを区別する、より微妙なアプローチへと転換する必要があります。

金:信頼性ヘッジとしての役割、機関投資家の信頼と市場保険

2026年、金は機関投資家の信頼性を示す重要な指標であり、従来の債券ヘッジが機能不全に陥った際には継続性のある代替手段として機能します。