Yarı İletken Politikası: 2026'da Hisse Senedi Faktörlerini Yeniden Değerlendirme

Yarı iletken politikasının neden kritik bir hisse senedi faktörüne dönüştüğünü, 2026'da piyasa oynaklığını ve varlıklar arası korelasyonları nasıl yönlendirdiğini keşfedin.

Mevcut piyasa rejiminde, yarı iletken politikası niş bir düzenleyici endişe olmaktan çıkarak birincil hisse senedi faktörü haline gelmiştir. Tek bir politika değişikliği veya ihracat kısıtlaması, onlarca mavi çipli varlıkta tüm küresel tedarik zincirlerinin, nihai piyasa risklerinin ve kurumsal sermaye harcaması döngülerinin yeniden fiyatlandırılması için oynaklık yaratıcı güce sahiptir.

İzin ve Talep Arasındaki Konveksite

2026'da işlemciler için temel zorluk, ham talep ile düzenleyici izin arasındaki ayrımı yapmaktır. Yüksek performanslı hesaplamaya yönelik küresel talep güçlü kalırken, bu talebi gerçekleşen gelire dönüştürme yeteneği, ihracat kontrolleri ve uyumluluk çerçeveleri aracılığıyla verilen "izin" tarafından sıkı bir şekilde yönetilmektedir. Örneğin, US100 fiyatını canlı incelediğimizde, temel donanım satışlarından bağımsız olarak politika diline anında tepkiler görürüz.

Teknoloji sektörünün sağlığını takip edenler için US100 canlı grafiği, uyumluluğun kazanç modelinin kalıcı bir bileşeni haline geldiği bir tabloyu yansıtır. Bu durum, başlık konveksitesi senaryosu yaratır; burada istikrarlı kazançlar bile uygulamadaki dil değişikliği ile gölgede kalabilir. US100 canlı grafiğini izlemek, sektörün artık yalnızca geleneksel çarpanlar üzerinden değil, 'izne göre ayarlanmış' bir değerleme üzerinden işlem gördüğünü düşündürmektedir.

Varlıklar Arası Aktarım ve Piyasa Etkisi

Yarı iletken oynaklığının etkisi Nasdaq veya yoğun teknoloji ETF'leriyle sınırlı değildir. Bu etki tüm finansal ekosisteme yayılır. Döviz piyasalarında, teknoloji yoğun para birimleri, sermaye harcaması beklentileri ve değişen ticaret akışları yoluyla bu oynaklığı miras alır. Yatırımcılar, sermaye harcaması güdümlü büyümenin nerede risk altında olabileceğini belirlemek için US100 gerçek zamanlı verilerini FX pariteleriyle birlikte incelemelidir.

Ayrıca, US100 canlı kur, büyüme belirsizliğine duyarlı endekslerdeki daha geniş risk eğilimi için bir vekil sağlar. tahvil piyasası vade primi US10Y analizimizde belirtildiği gibi, politika değişkenliği, özellikle daralan koşullar altında büyük ölçekli imalat tesisleri finansmanı gerektiğinde, büyüme ve güvenilirlik belirsizliği yoluyla vade primine önemli ölçüde katkıda bulunur.

Stratejik Hususlar: Çok Katmanlı İşlem

Yatırımcılar genellikle yarı iletkenleri tek bir işlem olarak ele alarak bir "korelasyon tuzağına" düşerler. Gerçekte, bu, yapay zeka talebi, üretim kapasitesi ve politika erişiminin karmaşık bir birleşimidir. tahvil piyasası altın şoku getiri sıfırlanması incelediği gibi, tek bir politika hattı, nasdaq canlı grafiğinde ve ilgili teknoloji kıyaslamalarında bir likidasyon şelalesini tetiklediğinde çeşitlendirme genellikle başarısız olur.

Bundan Sonra Neleri İzlemeli

- Alet ve Uygulama: Litografi ve üretim aletlerinin kısıtlanmasına ilişkin belirli dili izleyin.

- Kurumsal Rehberlik: İleriye dönük gelir üzerinde uyumluluğu "bağlayıcı bir kısıtlama" olarak belirten CEO'lara dikkat edin.

- Makro Yakınsama: Teknoloji oynaklığının, ABD işleri merkez bankaları oynaklık çıpa'da gösterildiği gibi S&P 500 gibi daha geniş endekslere nasıl geri döndüğünü izleyin.

Nasdaq fiyatı, nasdaq grafiği ve nasdaq canlı ortamı gelişmeye devam ettikçe, 2026'nın kazananları, imalat merkezlerine temiz erişimi ve engelsiz nihai piyasa maruziyeti olanlar olacaktır. "İzine" bağımlılık, her portföy yöneticisinin artık nicelendirmesi gereken yeni risk primidir.

Related Analysis

Makro Faktör Olarak Politika: Belirsizliğin Varlık Haline Gelmesi

2026'da piyasa katılımcıları, tüm varlık sınıflarında daha yüksek risk primlerini tetikleyen ekonomik "gürültü" ile yapısal politika değişiklikleri arasında ayrım yapmalıdır.

AB-Hindistan Ticaret Stratejisi: Tedarik Zinciri Altyapı Değeri

Duygusallığın ötesinde, AB-Hindistan ticari uyumu, 2026 ve sonrası için tedarik zincirlerinin, standartların ve sermaye akışlarının çok yıllı bir yeniden yazımını temsil ediyor.

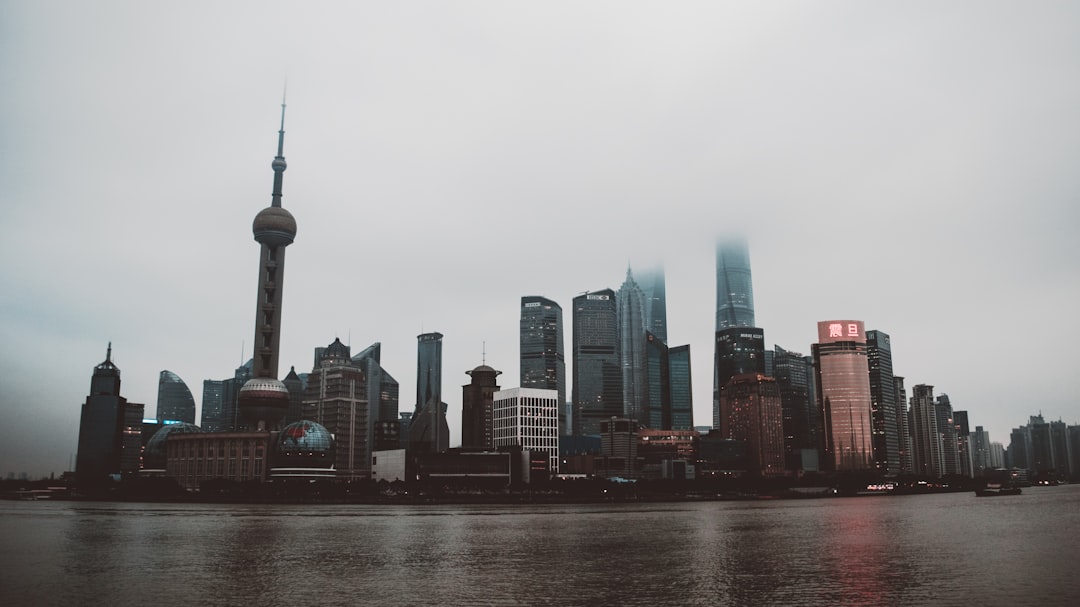

Çin'in İki Hızlı Gerçekliği: Stratejik Büyüme vs. Eski Yük

Yatırımcılar, ikili 'aç/kapa' Çin ticaretinden, stratejik üretimi eski mülk sektöründeki durgunluktan ayıran incelikli bir yaklaşıma geçmelidir.