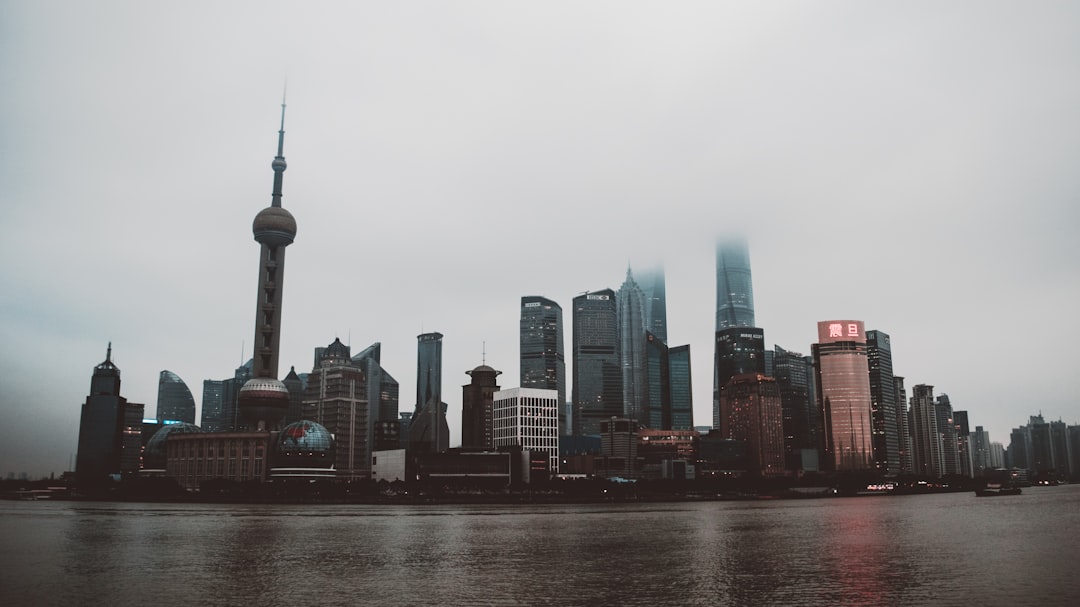

中国经济双速现实:战略增长与传统拖累

投资者必须从二元化的“开关”式中国交易转向更细致的方法,将战略性制造业与停滞不前的房地产行业区分开来。

传统的“中国交易”——一个由刺激性新闻的有无而切换的二元开关——在2026年越来越无法捕捉市场现实。相反,中国已经演变为一个双速系统,其中战略性制造业和电气化蓬勃发展,独立于房地产行业持续存在的不稳定性。

分化:制造业与房地产

多年来,市场参与者将中国视为一个整体进行交易。然而,当前数据显示,需求现在是基于向量的,而非普遍性的。我们看到一个明显的区分,即产业升级、电动汽车供应链和电网基础设施获得了结构性政策支持。相反,传统建筑和与房地产相关的活动仍然波动不定,并且在更广泛的宏观干预下,其状况并未得到太大改善。

理解这种“双速现实”对于解读全球需求信号至关重要。与技术前沿相关的投入即使在总体GDP数据疲软时也常能看到持续的需求。那些持有通用型中国相关资产的投资者往往会因为这两个独立经济引擎之间缺乏关联性而“受挫”。

在分析这些转变时,例如上证综合指数策略等工具可以洞察当地情绪如何吸收这一结构性转型。此外,中国1月PMI跌入收缩区间凸显了传统需求下降与战略性行业崛起之间的摩擦。

2026年跨资产影响

这种分化的实际结果最显著地体现在大宗商品和外汇市场:

- 大宗商品:电气化金属(如铜和锂)仍受到结构性支持。与此同时,铁矿石等与建筑业相关的大宗商品,仍然受情绪驱动严重,容易出现大幅波动。

- 外汇动态:澳元和纽元等商品货币现在对主导的需求向量作出反应,而非最响亮的经济刺激消息。关注美元/离岸人民币实时水平对于衡量离岸人民币如何反映这些战略性行业相关的资本流动至关重要。

- 股票:我们看到不同行业之间存在巨大的差异。市场正在奖励对能源安全的敞口,并惩罚传统过剩。

正如铜与人工智能电网分析所暗示,基础设施的真正价值体现在特定的工业金属中,而非广泛的指数。监测美元/离岸人民币价格或美元/离岸人民币实时数据的交易者会注意到,美元/离岸人民币实时价格走势往往比房地产市场报告更能反映出这种潜在的工业健康状况。

战略头寸和交易执行

美元/离岸人民币实时图表仍然是衡量全球对中国风险偏好的主要晴雨表。在观察美元/离岸人民币实时图表时,交易者应关注美元兑离岸人民币实时汇率的稳定性,以此作为政策接受当前制造业转型的一个信号。

对于执行交易的投资者,应使用美元/离岸人民币价格和美元/离岸人民币实时数据来确认离岸人民币兑美元实时汇率是对制造业的强势做出反应,还是对房地产的疲软做出反应。同时监控美元/离岸人民币实时数据以及进口构成和库存行为,将是避免“中国陷阱”的关键。

结论:中国正在建设什么?

2026年的决定性问题不再是“中国经济是好是坏?”,而是“中国正在建设什么?”全球市场目前正在重新定价,以适应一个优先考虑能源安全和产业升级而非全面房地产再通胀的国家。通过关注特定行业的需求和美元/离岸人民币实时图表的技术面,交易者可以更好地驾驭这种双速经济。

Frequently Asked Questions

Related Analysis

政治作为宏观因素:政策不确定性何时成为资产

2026年,市场参与者必须区分经济噪音和驱动所有资产类别更高风险溢价的结构性政策变化。

欧盟-印度贸易战略:评估供应链基础设施价值

欧盟-印度贸易联盟代表着将重塑2026年及以后供应链、标准和资本流动的多年期战略。若此伙伴关系成功从外交走向实施,将带来深远影响。

黄金作为信誉对冲:机构信任与市场保障

黄金是对机构信心的关键投票,当传统债券在2026年开始失效时,它作为一种久期替代品。本文分析了机构怀疑和政策信誉如何推动黄金上涨。

白银的陷阱式波动性:工业需求与动量变化

白银正经历一段陷阱式波动时期,因为电气化工业需求与市场流动性稀薄以及集中持仓相遇。这导致了价格的突然剧烈波动。