防衛関連株をマクロヘッジとして活用:世界的なリスクの新たな基準点

2026年、地政学的リスクが世界市場に新たな基準点をもたらす中、防衛支出は循環的なセクターから必須のマクロヘッジへと移行しました。

2026年2月に入り、防衛セクターは従来の循環的な産業という分類を超え、極めて重要なマクロヘッジへと進化しました。地政学的な不安定さが一時的な高まりではなく、永続的な変数となった時代において、防衛支出はポートフォリオの構造的下限として機能し、市場が不安定な局面でますます評価する複数年にわたる見通しを提供しています。

循環的な支出から必須の支出への移行

防衛関連の主導株は、幅広い市場にとって重要なレジームシグナルとして機能することが増えています。防衛セクターがアウトパフォームする場合、それは主要な指数が見せかけの平静を保っているときでさえ、参加者が評価に高いリスクの基準点を織り込んでいることを示唆していることがよくあります。この変化は、国家が安全でないと感じるとき、調達支出が国家予算の「任意」カテゴリから「必須」カテゴリへ移行するという現実によって推進されています。

特定の通貨の動きを監視するトレーダーにとって、これらのマクロな変化が流動性にどのように影響するかを注視することは不可欠です。例えば、EURUSDプライスライブデータは、欧州の再軍備とそのユーロ圏の財政健全性への影響に関する変化するセンチメントを反映していることがよくあります。同様に、資本が安全資産または戦略的なセクターに流れるにつれて、EURUSDプライスライブ(またはEUR/USDプライスライブ)を監視することで、ユーロドルライブが地域的なボラティリティの増加にどのように反応しているかを知る手がかりが得られます。

アセット間のダイナミクスと市場の分散

再軍備サイクルは、様々なアセットクラスに深遠な影響を与えます。株式市場では、防衛力の強化は一般的なリスクオンムードと共存することもありますが、通常は分散の増加とボラティリティの下限の上昇を示唆します。EUR USD価格の動きを分析するトレーダーは、防衛契約が発表されるにつれて、EUR USDチャートライブがクレジット市場を引き締める可能性のある基礎的な産業資金需要を反映していることに気づくかもしれません。

EUR USDライブチャートのような詳細なテクニカル分析は、EUR USDリアルタイムレートがこれらの長期的な再軍備サイクルを考慮したユーロ対ドルライブレートを織り込んでいるかどうかを特定するのに役立ちます。外国為替以外にも、これらの傾向は、サプライチェーンの優先順位が国防利益を優先するように再編されるため、商品、特に金属やエネルギー安全保障に影響を与えます。

利益の持続性と将来のパイプライン

投資家はもはやハードウェアだけを見ているわけではありません。焦点はソフトウェア、高度なセンサー、システム統合へと移っています。これこそが2026年の利益の持続性が存在する場所です。この移行を理解することは、マクロトリガーのためにEUR USDチャートライブを監視することと同じくらい重要です。調達パイプラインが堅調であれば、幅広い経済的逆風にもかかわらず、産業セクターが回復力を示す独自の環境が生まれます。

EUR USD価格を追跡する場合でも、よりニッチな産業ペアを見る場合でも、防衛がマクロ経済の枠組みに統合されていることは否定できません。国際貿易政策が進化し続ける中、防衛貿易はグローバルリスクの高い基準点への賭けであり、2020年代半ばの多様化された戦略にとって不可欠な考慮事項です。

Frequently Asked Questions

Related Analysis

マクロ要因としての政治:政策の不確実性が資産となる時

2026年、市場参加者は、経済的なノイズと、あらゆる資産クラスのリスクプレミアムを高める構造的な政策変動を区別する必要があります。

EU-インド貿易戦略:サプライチェーンインフラの価値を評価する

EU-インド間の貿易連携は、単なる感情的な合意を超え、2026年以降のサプライチェーン、基準、資本フローを複数年にわたって再構築するものです。長期的なインフラと資本フローの視点から分析する必要があります。

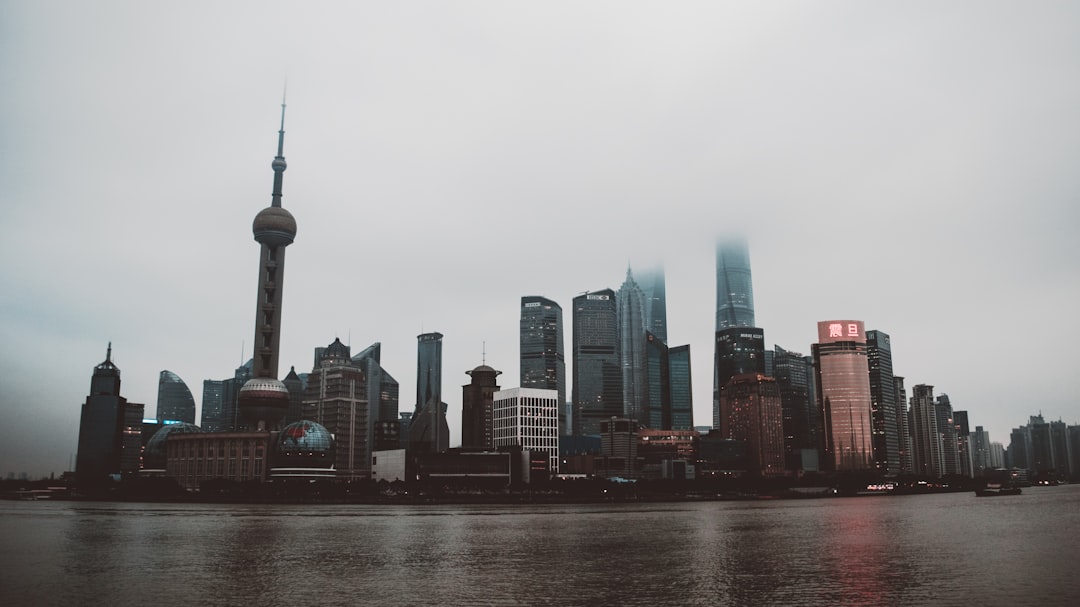

中国の二極化経済:戦略的成長と旧態依然の足かせ

投資家は、刺激策の有無による二極化した「チャイナ・トレード」から、戦略的製造業と停滞する不動産セクターを区別する、より微妙なアプローチへと転換する必要があります。

金:信頼性ヘッジとしての役割、機関投資家の信頼と市場保険

2026年、金は機関投資家の信頼性を示す重要な指標であり、従来の債券ヘッジが機能不全に陥った際には継続性のある代替手段として機能します。