国防股作为宏观对冲:应对全球风险基线

2026年,国防开支已从周期性行业转变为强制性宏观对冲,因为地缘政治风险为全球市场设定了更高的基线。

进入2026年2月,国防部门已超越其传统的周期性行业分类,演变为关键的宏观对冲工具。在地缘政治不稳定不再是暂时性高峰而是持续性变量的时代,国防开支成为投资组合的结构性底线,提供多年可见性,而市场在波动时期越来越青睐这种可见性。

从周期性开支到强制性开支的转变

国防领导力正日益成为更广泛市场的重大制度信号。当国防部门表现优异时,这通常表明参与者正在其估值中嵌入更高的风险基线,即使主要指数看起来平静得具有欺骗性。这种转变的驱动因素是,当国家感到不安全时,采购开支便从国家预算中的“可选”类别转变为“强制”类别。

对于关注特定货币波动的交易者来说,密切关注这些宏观变化如何影响流动性至关重要。例如,欧元兑美元实时价格数据通常反映出对欧洲重新武装及其对欧元区财政健康影响的不断变化的情绪。同样,当资金流向避险或战略性行业时,关注欧元兑美元实时价格(或欧元/美元实时价格)可以洞察欧元美元实时汇率如何应对地区波动加剧。

跨资产动态和市场分散性

重新武装周期对各种资产类别都产生了深远影响。在股票市场中,国防实力可以与普遍的风险偏好并存,但它通常预示着日益分散和更高的波动性底线。分析欧元兑美元价格走势的交易者可能会注意到,随着国防合同的宣布,欧元兑美元实时图表通常反映出可能收紧信贷市场的潜在工业融资需求。

详细的技术分析,例如欧元兑美元实时图表,有助于识别欧元兑美元实时汇率是否正在为这些长期重新武装周期定价欧元兑美元实时汇率。除了外汇之外,这些趋势还会影响商品——特别是金属和能源安全——因为供应链优先级会重新调整以支持国家国防利益。

利润持续性和未来管线

投资者不再仅仅关注硬件;焦点已转向软件、先进传感器和系统集成。这是2026年利润持续性的核心所在。理解这一转变与监控用于宏观触发因素的欧元兑美元实时图表同样重要。当采购管线保持强劲时,会创造一个独特的环境,在更广泛的经济逆风下,工业部门仍能展现韧性。

无论是追踪欧元兑美元价格,还是关注更小众的工业货币对,国防融入宏观经济框架已是不可否认的事实。随着国际贸易政策的不断演变,国防贸易仍然是对更高全球风险基线的押注——这是2020年代中期任何多元化战略的必要考量。

Frequently Asked Questions

Related Analysis

政治作为宏观因素:政策不确定性何时成为资产

2026年,市场参与者必须区分经济噪音和驱动所有资产类别更高风险溢价的结构性政策变化。

欧盟-印度贸易战略:评估供应链基础设施价值

欧盟-印度贸易联盟代表着将重塑2026年及以后供应链、标准和资本流动的多年期战略。若此伙伴关系成功从外交走向实施,将带来深远影响。

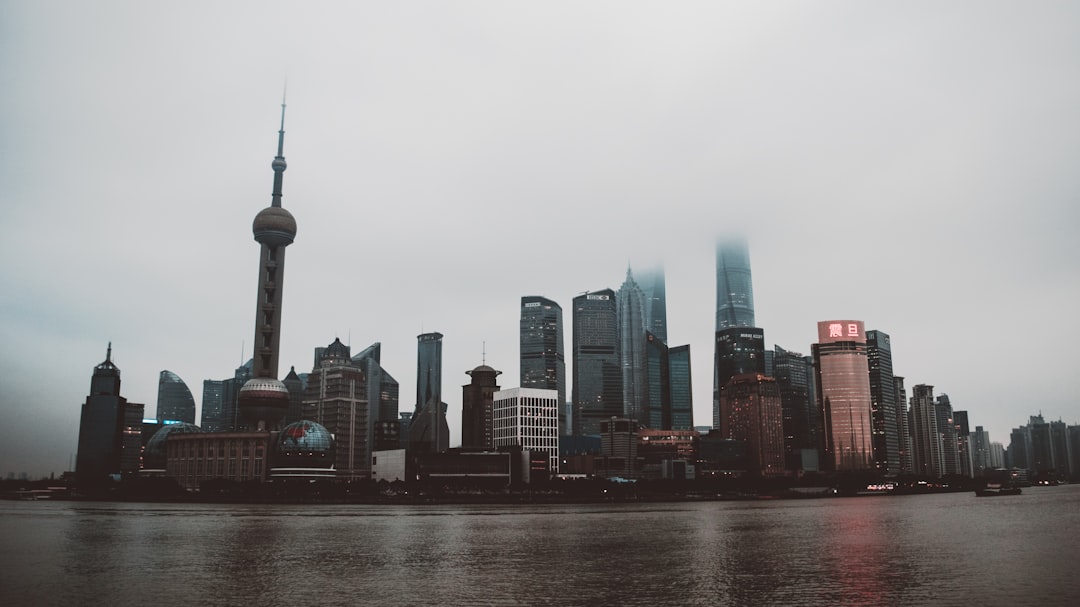

中国经济双速现实:战略增长与传统拖累

投资者必须从二元化的“开关”式中国交易转向更细致的方法,将战略性制造业与停滞不前的房地产行业区分开来。

黄金作为信誉对冲:机构信任与市场保障

黄金是对机构信心的关键投票,当传统债券在2026年开始失效时,它作为一种久期替代品。本文分析了机构怀疑和政策信誉如何推动黄金上涨。