相関の罠:2026年に分散投資が失敗する理由

相関の急上昇時に従来の分散投資が失敗する理由と、現在の市場環境でポートフォリオの脆弱性を管理する方法について解説します。

現在の金融情勢において、ほとんどのポートフォリオは、資産本来の価値よりも、資産クラス間の認識された関係に基づいて構築されています。これが隠れた脆弱性、すなわち「相関の罠」を生み出します。これは、最も必要とされるときにこそ分散化が失われる現象です。

分散投資が脆弱になるとき

2026年における真のリスクは意図しない相関です。これらの指標が急上昇すると、バランスの取れたポートフォリオのセーフティネットは消滅します。さらに危険なのは、相関が反転すると、頼りにしていたヘッジそのものが主要なリスク源に変わりかねないことです。EURUSDのライブ価格や株式指数を監視している方々にとって、資産が連動して動いているという突然の認識は、リスク管理にとって壊滅的なものとなり得ます。

現在の市場体制では、恐怖の根本的な要因が高頻度で変動するため、相関は急速に変化します。成長懸念時には、通常、債券が上昇し、株式が下落します。しかし、インフレ主導の環境では、両方が同時に急落することがあります。こうしたマクロな変化に通貨の動きがリアルタイムでどのように反応しているかを把握するために、EUR USDのライブチャートを維持することは極めて重要です。

クロスアセットへの影響とリスクプレミアム

米国債と他の資産との関係は、現在、非常に大きな圧力下にあります。例えば、タームプレミアムが上昇すると、デュレーションはヘッジとしての機能が低下する可能性があります。同様のダイナミクスは債券市場でも見られ、ショック後にグローバルなイールドがリセットされ、投資家は分散されたポジションにもかかわらず、しばしばリスクにさらされます。EUR USDのリアルタイムフィードを注視することは、ドルが避難所として機能しているのか、それとも単にグローバルな不確実性の伝播役となっているのかをトレーダーが判断するのに役立ちます。

株式は、ファクター分散が拡大するにつれて、独自の課題に直面しています。高倍率エクスポージャーはますます脆弱になっており、特にEUR/USDのライブ価格が国際収益を圧迫する可能性のあるドル高を示唆している場合には顕著です。トレーダーは、通貨の変動が株式ファクターのパフォーマンスに影響を及ぼし始める正確な瞬間を特定するために、EUR USDのライブチャートを参照すべきです。

戦略的な構造的リスク管理

2026年市場の不都合な真実は、数十ものティッカーに高度に分散投資しているにもかかわらず、構造的に脆弱なままである可能性があるということです。10年利回りと成長株の歴史的な逆相関など、単一の相関が安定していることに戦略が依存している場合、リスクにさらされています。EURからUSDへのライブレートとEURUSDのライブ価格データを合わせて監視することで、ユーロドルのライブがこれらの構造的変化をどのように織り込んでいるかを知る窓口が得られます。

先行するためには、次の市場ショック時の金利と株式の相関に注目し、ボラティリティのタームストラクチャを綿密に観察してください。多くの場合、静かな相関ストレスは、それがヘッドラインを飾るずっと前に体制変化が起こっていることを示す先行指標です。トレーダーは、一般的なセンチメントを測るためにEUR USD価格トラッカーを頻繁に使用しますが、低ボリューム時間帯のEUR USDのライブ価格の動きは、分散投資戦略の根底にある腐敗をさらに雄弁に語ることがあります。

Related Analysis

マクロ要因としての政治:政策の不確実性が資産となる時

2026年、市場参加者は、経済的なノイズと、あらゆる資産クラスのリスクプレミアムを高める構造的な政策変動を区別する必要があります。

EU-インド貿易戦略:サプライチェーンインフラの価値を評価する

EU-インド間の貿易連携は、単なる感情的な合意を超え、2026年以降のサプライチェーン、基準、資本フローを複数年にわたって再構築するものです。長期的なインフラと資本フローの視点から分析する必要があります。

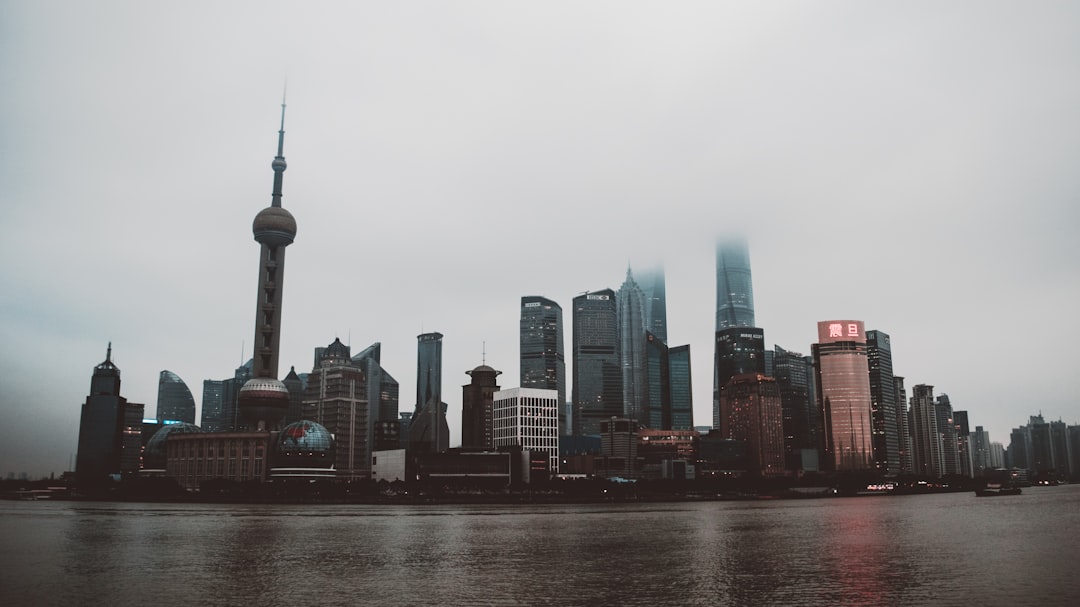

中国の二極化経済:戦略的成長と旧態依然の足かせ

投資家は、刺激策の有無による二極化した「チャイナ・トレード」から、戦略的製造業と停滞する不動産セクターを区別する、より微妙なアプローチへと転換する必要があります。