Podatek od Premii Terminowej: Dlaczego Rynki Czuć Napięcie w 2026

Warunki finansowe zacieśniają się poprzez „premię terminową” – cichy podatek na aktywa ryzykowne, który podnosi koszty zadłużenia i zwiększa zmienność, niezależnie od podwyżek stóp procentowych…

Warunki finansowe mogą znacząco się zacieśniać, nie wymagając od banku centralnego żadnej interwencji w zakresie stopy polityki pieniężnej. Kiedy rynek zaczyna naliczać więcej za niepewność, ta dopłata objawia się jako „premia terminowa” — cichy podatek na każde ryzykowne aktywo, który jednocześnie podnosi stopy dyskontowe i zmienność.

Zrozumienie dopłaty z tytułu premii terminowej

Premia terminowa to nie tylko prognoza wzrostu; w istocie jest to cena ubezpieczenia. Kiedy inwestorzy tracą zaufanie do trwałości inflacji, trajektorii fiskalnych lub stabilności geopolitycznej, żądają dodatkowej rekompensaty za utrzymywanie długoterminowych obligacji. Ma to głębokie konsekwencje dla rentowności US10Y w czasie rzeczywistym, ponieważ uparty długi koniec odmawia umacniania się nawet w dniach słabego wzrostu, tworząc impuls zacieśniający we wszystkich sektorach.

Dla traderów monitorujących cenę US10Y na żywo, ta zmiana oznacza szerokie zacieśnienie warunków finansowych. Zwiększa koszty kredytów hipotecznych i korporacyjnych, zmniejsza mnożniki wyceny akcji i zwiększa koszty hedgingu w całym krajobrazie walutowym. Ostatnia analiza w naszym Przeglądzie Rynku Obligacji sugeruje, że stopy krótkoterminowe coraz częściej zmagają się z ryzykiem premii terminowej.

Wpływ na różne klasy aktywów: waluty i akcje

Na rynkach walutowych wyższa premia terminowa często wspiera dolara amerykańskiego poprzez popyt na rentowność i zabezpieczenia. Istnieje jednak punkt krytyczny, w którym ekstremalna niepewność zamienia USD w transmiter zmienności, a nie w bezpieczną przystań. Obserwowanie wykresu US10Y na żywo jest kluczowe dla określania momentu tych zmian w sentymencie. Jeśli długie rentowności pozostają wysokie podczas wyprzedaży akcji, dominującym strachem rynkowym jest prawdopodobnie wiarygodność fiskalna, a nie wzrost gospodarczy.

Akcje, zwłaszcza akcje wzrostowe o długim terminie, są pierwszymi, które ulegają ponownej wycenie w tym środowisku. Nawet firmy o stabilnych zyskach mogą odnotować znaczne obniżenie wyceny, ponieważ stopa dyskontowa rośnie. Traderzy powinni korzystać z wykresu US10Y na żywo, aby zidentyfikować, kiedy rentowności 30-letnich obligacji zaczynają przewodzić resetowi premii terminowej, jak omówiono w naszej Analizie Skarbu USA.

Zarządzanie ryzykiem i profesjonalna reakcja

Profesjonalni traderzy reagują na te zmiany, zmniejszając kruchość i unikając transakcji, które zależą od stabilnych korelacji historycznych. Kiedy stawka US10Y na żywo pozostaje wysoka pomimo makroekonomicznych przeciwności, oznacza to, że portfele mogą być niedostatecznie zabezpieczone. Jest to często „znak” sugerujący, że rynek ponownie wycenia samą niepewność.

Co dalej: monitoruj zachowanie krzywej w dniach spadków akcji i zwracaj szczególną uwagę na wykres US10Y na żywo pod kątem ustępstw w zakresie nowych emisji kredytowych. Jeśli zmienność pozostaje podwyższona, nawet gdy nagłówki są spokojne, rynek prawdopodobnie uwzględnia strukturalną zmianę w premiach za ryzyko. Zapoznaj się z naszą Strategią Finansowania Rynku Obligacji, aby zobaczyć, jak poziom pivotu 4,24% działa jako barometr tego systemowego spokoju lub chaosu.

- Przegląd Rynku Obligacji: Stopy Krótkoterminowe vs Ryzyko Premii Terminowej

- Analiza Skarbu USA: Rentowności 30-letnich obligacji prowadzą reset premii terminowej

- Strategia Finansowania Rynku Obligacji: Nawigacja po poziomie pivotu 4,24%

Frequently Asked Questions

Related Analysis

Polityka jako czynnik makro: Niepewność polityki staje się aktywem

W 2026 roku uczestnicy rynku muszą rozróżniać szum ekonomiczny od strukturalnych zmian polityki, które napędzają wyższe premie za ryzyko we wszystkich klasach aktywów.

Strategia handlowa UE-Indie: Ocena wartości infrastruktury łańcucha dostaw

Wykraczając poza sentyment, dostosowanie handlowe UE-Indie stanowi wieloletnie przeprojektowanie łańcuchów dostaw, standardów i przepływów kapitałowych na rok 2026 i kolejne lata.

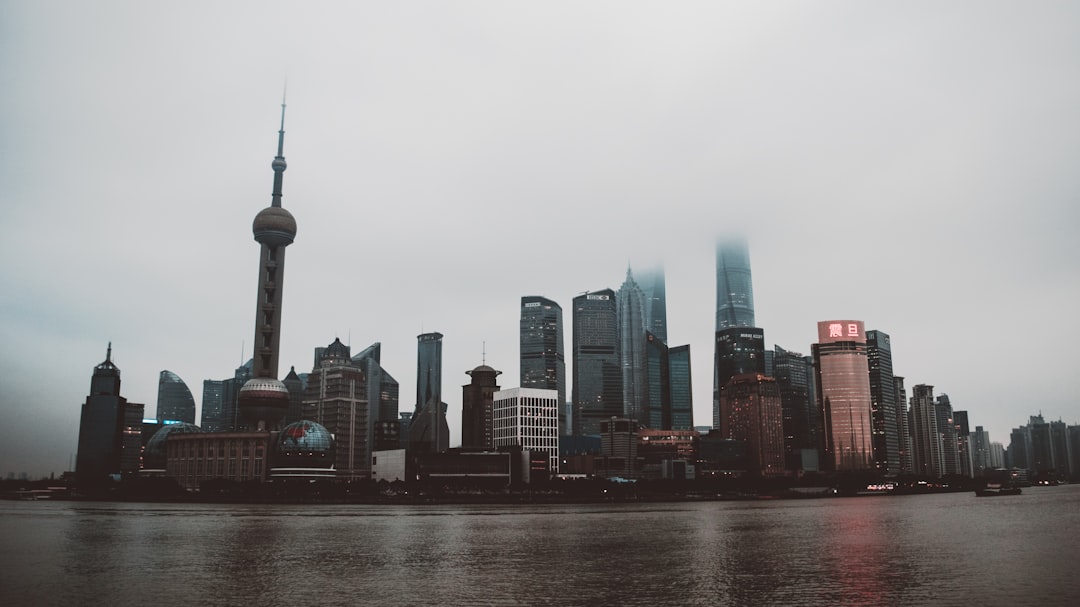

Chińska rzeczywistość dwubiegunowa: wzrost strategiczny a obciążenia

Inwestorzy muszą przejść od binarnych transakcji na Chinach do subtelnego podejścia, oddzielającego strategiczną produkcję od stagnacji w sektorze nieruchomości, aby zrozumieć rzeczywistość…

Złoto jako zabezpieczenie wiarygodności: zaufanie instytucjonalne i ubezpieczenie

Złoto stanowi kluczowy wskaźnik zaufania instytucjonalnego i alternatywę zabezpieczenia trwania, gdy tradycyjne obligacje przestają spełniać swoją rolę w 2026 roku.