Prima de Riesgo del Petróleo: Energía como Restricción Macroeconómica Global

El petróleo evoluciona de ser un simple input inflacionario a una restricción macro estructural, forzando una revaluación de las primas de riesgo globales y expectativas de política monetaria de…

A medida que avanzamos hacia principios de 2026, el petróleo crudo ya no se comporta como una mera materia prima industrial; ha evolucionado hasta convertirse en una formidable restricción macroeconómica. Cuando el mercado asigna una prima de riesgo geopolítico persistente a la energía, esto endurece efectivamente las condiciones financieras globales, independientemente de si los datos de crecimiento subyacente se mantienen estables.

El Giro Conductual: De Desvanecer a Respetar los Picos

El cambio más significativo en el régimen actual es conductual. En un mercado con exceso de oferta, los inversores suelen desvanecer los picos de precios. Sin embargo, en nuestro entorno actual restringido, los participantes del mercado se ven obligados a respetar estos movimientos porque incluso las interrupciones logísticas menores ahora tienen un peso significativo. Este cambio establece un piso de volatilidad más alto y desencadena choques de correlación más frecuentes entre las distintas clases de activos. Para los traders que monitorean los datos del WTI en tiempo real, la sensibilidad a la fricción en la cadena de suministro se ha convertido en el principal motor de la acción del precio.

Canales de Transmisión Inter-Activos

El impacto de la fijación de precios de la energía se extiende mucho más allá de los mercados de futuros. En el mercado de tasas, el soporte sostenido del petróleo mantiene viva la cola de la inflación, haciendo que la flexibilización de la política monetaria de los bancos centrales sea cada vez más condicional. Vemos esto reflejado en los mercados de bonos, donde se están reevaluando las primas por duración. Además, la tasa en vivo del WTI a menudo sirve como un indicador adelantado de los cambios en las expectativas de inflación, afectando directamente cómo la Fed y el BCE abordan la "última milla" de la estabilidad de precios.

En el espacio de la renta variable, el liderazgo está girando hacia empresas con confiabilidad en el flujo de caja, mientras que los cíclicos sensibles a los insumos enfrentan crecientes riesgos en los márgenes. Los analistas que utilizan un gráfico en vivo del WTI para cubrir la exposición de renta variable están notando que la correlación inversa tradicional entre la energía y las acciones se está volviendo más compleja, particularmente porque los costos de la energía actúan como un impuesto sobre el gasto discrecional del consumidor.

Implicaciones en los Mercados de Divisas y Crédito

Los mercados de divisas están experimentando una mayor dispersión. Si bien los exportadores de energía pueden encontrar un apoyo temporal, el USD a menudo se fortalece a medida que el riesgo global se endurece, creando una "doble presión" para los mercados emergentes. Aquellos que hacen seguimiento de las fluctuaciones del precio del WTI en vivo junto con pares principales como EUR/USD son testigos de cómo los costos de la energía pueden recalibrar abruptamente las primas de riesgo locales. Los traders deben consultar un gráfico en vivo del WTI regularmente para identificar cuándo los precios de la energía comienzan a desvincularse del sentimiento estándar de apetito/aversión al riesgo.

Los mercados de crédito también están sintiendo el calor. La mayor incertidumbre energética tiende a ampliar las primas de riesgo, lo que hace que las ventanas de emisión corporativa sean más frágiles. Es esencial tratar la energía como una variable macro que recalibra las expectativas de política en lugar de una visión de materia prima independiente. Monitorear un gráfico en vivo del WTI junto con los diferenciales de crédito proporciona una visión más holística del estrés sistémico que mirar uno u otro de forma aislada.

Qué Observar a Continuación

Los disparadores cruciales para las próximas semanas incluyen si los precios del petróleo suben en los días en que las acciones bajan, una señal clásica de un choque de oferta, y si la volatilidad del contrato más cercano comienza a dispararse. Además, las señales de escasez de inventario combinadas con la fricción del transporte serán primordiales. Para los niveles técnicos y la ejecución, el panel de control del precio del WTI en vivo sigue siendo la única fuente de verdad para los disparadores intradiarios. Como se indica en nuestra reciente Estrategia de Petróleo Crudo, el nivel de resistencia de 66.11 sigue siendo un pivote crítico para las perspectivas a medio plazo.

- Estrategia de Petróleo Crudo: Operando la Resistencia de 66.11 y los Vientos en Contra del USD

- Pronóstico de Inflación en Tiempo Real: Seguimiento de Estimaciones Diarias Antes del IPC y PCE

Frequently Asked Questions

Related Analysis

La Política Como Factor Macroeconómico: La Incertidumbre Política

En 2026, los participantes del mercado deben distinguir entre el ruido económico y los cambios políticos estructurales que impulsan primas de riesgo más altas en todas las clases de activos.

Estrategia comercial UE-India: Valor de la infraestructura de la cadena de suministro

Más allá del sentimiento, la alineación comercial entre la UE e India representa una reescritura multianual de las cadenas de suministro, los estándares y los flujos de capital para 2026 y años…

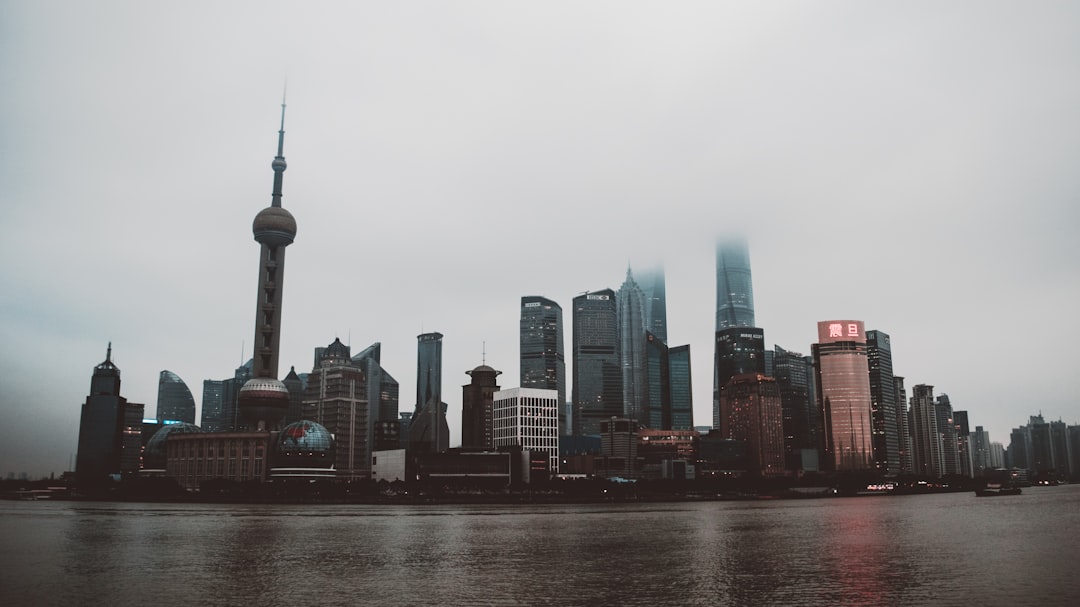

La Realidad de Dos Velocidades en China: Crecimiento Estratégico vs. Lastre

Los inversores deben pasar de operaciones binarias en China a un enfoque matizado, separando la manufactura estratégica del estancamiento del sector inmobiliario heredado.

Oro como Cobertura de Credibilidad: Confianza Institucional y Seguros

El oro sirve como un voto crucial a la confianza institucional y una alternativa de duración cuando las coberturas tradicionales de bonos comienzan a fallar en 2026.