La prime de risque du pétrole: l'énergie comme contrainte macroéconomique

Le pétrole évolue d'un simple facteur d'inflation à une contrainte macroéconomique structurelle, imposant une réévaluation des primes de risque mondiales et des attentes en matière de politique…

Alors que nous entrons début 2026, le pétrole brut ne se comporte plus comme une simple matière première industrielle; il est devenu une formidable contrainte macroéconomique. Lorsque le marché attribue une prime de risque géopolitique persistante à l'énergie, cela resserre efficacement les conditions financières mondiales, que les données de croissance sous-jacentes restent stables ou non.

Le Changement de Comportement: Du Fading au Respect des Pics

Le changement le plus significatif dans le régime actuel est comportemental. Dans un marché atone caractérisé par la surabondance, les investisseurs atténuent généralement les pics de prix. Cependant, dans notre environnement contraint actuel, les intervenants du marché sont obligés de respecter ces mouvements car même les perturbations logistiques mineures ont désormais un poids significatif. Ce changement établit un plancher de volatilité plus élevé et déclenche des chocs de corrélation plus fréquents entre les classes d'actifs. Pour les traders qui surveillent les données WTI en temps réel, la sensibilité à la friction de la chaîne d'approvisionnement est devenue le principal moteur de l'action des prix.

Canaux de Transmission Inter-Actifs

L'impact de la tarification de l'énergie s'étend bien au-delà des marchés. Sur le marché des taux, un soutien soutenu du pétrole maintient l'inflation à flot, rendant l'assouplissement de la politique des banques centrales de plus en plus conditionnel. Nous le voyons reflété sur les marchés obligataires, où les primes de terme sont réévaluées. De plus, le taux WTI en direct sert souvent d'indicateur avancé pour les changements dans les anticipations d'inflation, affectant directement la manière dont la Fed et la BCE abordent le "dernier kilomètre" de la stabilité des prix.

Dans le domaine des actions, le leadership se tourne vers les entreprises dotées d'une fiabilité des flux de trésorerie, tandis que les entreprises cycliques sensibles aux intrants font face à des risques de marge croissants. Les analystes utilisant un graphique WTI en direct pour couvrir l'exposition aux actions constatent que la corrélation inverse traditionnelle entre l'énergie et les actions devient plus complexe, d'autant plus que les coûts de l'énergie agissent comme un impôt sur les dépenses discrétionnaires des consommateurs.

Implications sur le Forex et les Marchés du Crédit

Les marchés des changes enregistrent une dispersion accrue. Alors que les exportateurs d'énergie peuvent trouver un soutien temporaire, l'USD se renforce souvent à mesure que le risque mondial se resserre, créant une "double pression" pour les marchés émergents. Ceux qui suivent les fluctuations des prix WTI en direct aux côtés de paires majeures comme l'EUR/USD constatent comment les coûts de l'énergie peuvent brusquement réévaluer les primes de risque locales. Les traders devraient consulter un graphique WTI en direct régulièrement pour identifier quand les prix de l'énergie commencent à se découpler du sentiment standard de risque/aversion au risque.

Les marchés du crédit ressentent également les effets. L'incertitude accrue concernant l'énergie tend à élargir les primes de risque, rendant les fenêtres d'émission d'entreprise plus fragiles. Il est essentiel de traiter l'énergie comme une variable macroéconomique qui réévalue les attentes politiques plutôt que comme une vue autonome des matières premières. La surveillance d'un graphique WTI en direct en conjonction avec les spreads de crédit offre une vue plus holistique du stress systémique que de les examiner isolément.

Ce qu'il faut suivre ensuite

Les déclencheurs cruciaux pour les semaines à venir incluent la question de savoir si les prix du pétrole augmentent les jours où les actions sont en baisse – un signe classique de choc d'offre – et si la volatilité du mois le plus proche commence à augmenter. De plus, les signes de tension sur les stocks associés à des frictions d'expédition seront primordiaux. Pour les niveaux techniques et l'exécution, le tableau de bord des prix WTI en direct reste la seule source de vérité pour les déclencheurs intrajournaliers. Comme indiqué dans notre Stratégie sur le Pétrole Brut récente, le niveau de résistance de 66,11 reste un pivot critique pour les perspectives à moyen terme.

- Stratégie sur le Pétrole Brut : Trading de la résistance à 66,11 et des vents contraires de l'USD

- Prévision d'inflation: suivi des estimations quotidiennes avant le CPI et le PCE

Frequently Asked Questions

Related Analysis

La politique comme facteur macroéconomique : L'incertitude devient l'actif

En 2026, les acteurs du marché doivent distinguer le bruit économique des changements structurels de politique qui génèrent des primes de risque plus élevées sur toutes les classes d'actifs.

Stratégie Commerciale UE-Inde : Évaluer l'Infrastructure de la Chaîne d'Approvisionnement

Au-delà des sentiments, l'alignement commercial UE-Inde représente une réécriture pluriannuelle des chaînes d'approvisionnement, des normes et des flux de capitaux pour 2026 et au-delà.

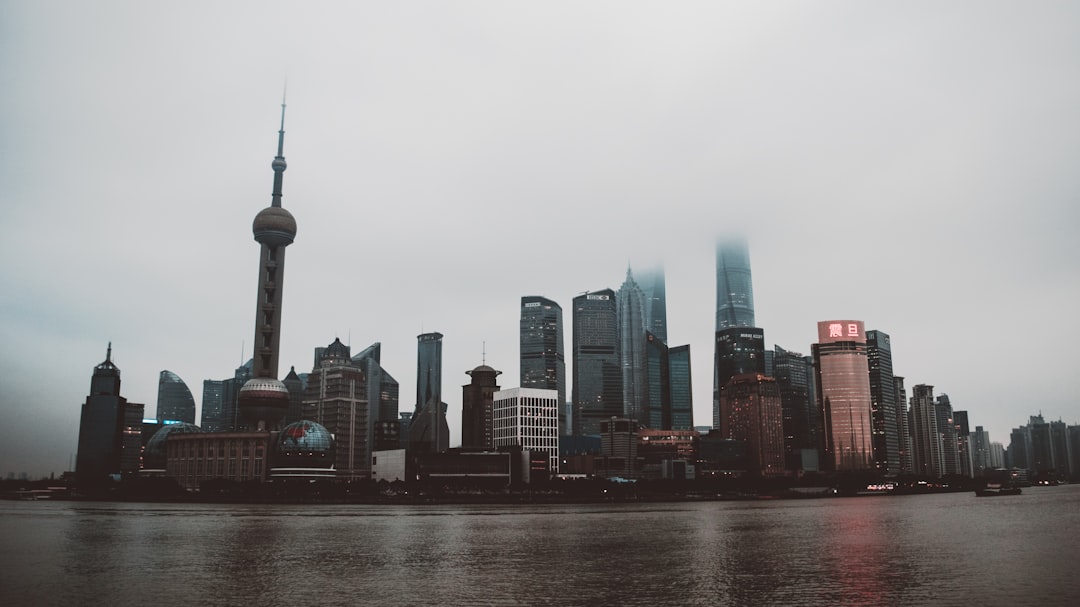

La Realité à Deux Vitesses de la Chine: Croissance vs Stagnation

Les investisseurs doivent adopter une approche nuancée pour la Chine, séparant la fabrication stratégique de la stagnation du secteur immobilier, plutôt qu'une vision binaire basée sur les…

Or comme Couverture de Crédibilité : Confiance & Assurance Institutionnelle

L'or est un vote essentiel sur la confiance institutionnelle et une alternative à la duration lorsque les couvertures obligataires traditionnelles faiblissent en 2026.