A Armadilha da Correlação: Por Que a Diversificação Falha em 2026

Descubra por que a diversificação tradicional falha durante picos de correlação e como gerenciar a fragilidade da carteira no regime de mercado atual.

No cenário financeiro atual, a maioria dos portfólios é construída sobre relações percebidas entre classes de ativos, em vez do valor intrínseco dos próprios ativos. Isso cria uma vulnerabilidade oculta: a armadilha da correlação, onde a diversificação desaparece exatamente quando é mais necessária.

Quando a Diversificação se Torna Frágil

O risco real em 2026 é a correlação não intencional. Quando essas métricas disparam, a rede de segurança de um portfólio equilibrado desaparece. Mais perigosamente, quando as correlações se invertem, a própria proteção em que você confiava pode se transformar em sua principal fonte de risco. Para aqueles que monitoram o preço do EURUSD ao vivo ou índices de ações, a percepção repentina de que os ativos estão se movendo em sincronia pode ser catastrófica para a gestão de risco.

No regime de mercado atual, as correlações mudam rapidamente porque o fator subjacente do medo flutua com alta frequência. Durante os temores de crescimento, geralmente observamos os títulos valorizarem enquanto as ações caem. No entanto, em um ambiente impulsionado pela inflação, ambos podem despencar simultaneamente. Este é um momento crítico para manter um gráfico EUR USD ao vivo para ver como os movimentos da moeda estão reagindo a essas mudanças macro em tempo real.

Implicações Cross-Ativos e Prêmios de Risco

A relação entre os títulos do Tesouro dos EUA e outros ativos está atualmente sob imensa pressão. Por exemplo, a duração pode oferecer menos proteção quando o prêmio de termo aumenta. Observamos dinâmicas semelhantes no mercado de títulos, onde os rendimentos globais são redefinidos após choques, muitas vezes deixando os investidores expostos, apesar de suas posições diversificadas. Ficar de olho nos feeds EUR USD em tempo real pode ajudar os traders a identificar quando o dólar está agindo como refúgio ou apenas como transmissor de incerteza global.

As ações enfrentam seus próprios desafios à medida que a dispersão de fatores aumenta. Exposições de múltiplos elevados são cada vez mais frágeis, especialmente quando o preço EUR/USD ao vivo sugere um dólar americano mais forte que poderia pressionar os lucros internacionais. Os traders devem consultar o gráfico ao vivo EUR USD para identificar os momentos exatos em que a volatilidade da moeda começa a afetar o desempenho dos fatores de ações.

Gestão Estratégica de Risco Estrutural

A verdade incômoda do mercado de 2026 é que você pode estar altamente diversificado em dezenas de tickers e ainda permanecer estruturalmente frágil. Se sua estratégia depende de uma única correlação permanecendo estável, como a relação inversa histórica entre o rendimento de 10 anos e ações de crescimento, você está em risco. Monitorar a taxa de câmbio EUR para USD ao vivo juntamente com os dados de preço EURUSD ao vivo oferece uma janela para como o euro dólar ao vivo está precificando essas mudanças estruturais.

Para se manter à frente, observe a correlação entre taxas e ações durante o próximo choque de mercado e preste muita atenção à estrutura a termo da volatilidade. Frequentemente, o estresse silencioso da correlação é o indicador principal de que uma mudança de regime está ocorrendo muito antes de chegar às manchetes. Os traders frequentemente usam um rastreador de preço EUR USD para avaliar o sentimento geral, mas a ação do preço EUR USD ao vivo durante as horas de baixo volume pode ser ainda mais reveladora da podridão subjacente nas estratégias de diversificação.

- O “Imposto” do Prêmio de Prazo: Decifrando Por Que os Mercados Estão Mais Apertados em 2026

- Análise do Mercado de Títulos: Rendimentos Globais Reajustados Após Choque do Preço do Ouro

- Incerteza da Política Comercial 2026: O Novo Multiplicador Macro

Related Analysis

Política como Fator Macroeconômico: Incerteza Vira Ativo

Em 2026, os participantes do mercado devem distinguir entre ruído econômico e mudanças políticas estruturais que impulsionam prêmios de risco mais altos em todas as classes de ativos.

Estratégia Comercial UE-Índia: Avaliando o Valor da Infraestrutura

Além do sentimento, o alinhamento comercial UE-Índia representa uma reescrita plurianual das cadeias de abastecimento, padrões e fluxos de capital para 2026 e além.

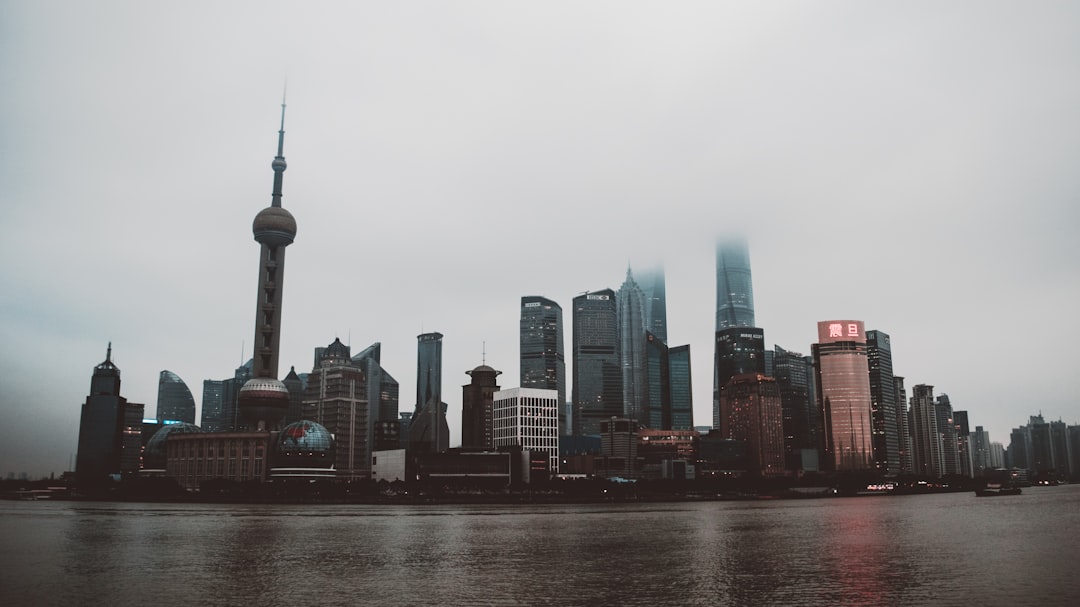

Realidade de Duas Velocidades na China: Crescimento vs Arrastamento

Investidores devem abandonar negociações binárias 'liga/desliga' sobre a China por uma abordagem diferenciada, separando a manufatura estratégica da estagnação do setor imobiliário.