Perangkap Korelasi: Mengapa Diversifikasi Gagal pada 2026

Ketahui mengapa diversifikasi tradisional gagal semasa lonjakan korelasi dan cara menguruskan kerapuhan portfolio dalam rejim pasaran semasa.

Dalam landskap kewangan semasa, kebanyakan portfolio dibina atas hubungan yang dijangka antara kelas aset dan bukannya nilai intrinsik aset itu sendiri. Ini mewujudkan kerentanan tersembunyi: perangkap korelasi, di mana diversifikasi lenyap tepat apabila ia paling diperlukan.

Apabila Diversifikasi Menjadi Rapuh

Risiko sebenar pada 2026 adalah korelasi yang tidak disengajakan. Apabila metrik ini melonjak, jaring keselamatan portfolio yang seimbang akan hilang. Lebih berbahaya, apabila korelasi berubah, lindung nilai yang anda harapkan boleh bertukar menjadi sumber risiko utama anda. Bagi mereka yang memantau harga EURUSD secara langsung atau indeks ekuiti, kesedaran mendadak bahawa aset bergerak seiring boleh menjadi bencana untuk pengurusan risiko.

Dalam rejim pasaran semasa, korelasi beralih dengan cepat kerana pendorong ketakutan yang mendasari berfluktuasi dengan frekuensi tinggi. Semasa ketakutan pertumbuhan, kita biasanya melihat bon meningkat manakala ekuiti menurun. Walau bagaimanapun, dalam persekitaran yang didorong inflasi, kedua-duanya boleh jatuh serentak. Ini adalah masa kritikal untuk mengekalkan carta EUR USD secara langsung untuk melihat bagaimana pergerakan mata wang bertindak balas terhadap perubahan makro ini dalam masa nyata.

Implikasi Silang Aset dan Premium Risiko

Hubungan antara Perbendaharaan AS dan aset lain kini berada di bawah tekanan besar. Sebagai contoh, tempoh mungkin menawarkan kurang lindung nilai apabila premium tempoh meningkat. Kami telah melihat dinamik serupa dalam pasaran bon di mana hasil global ditetapkan semula selepas kejutan, sering menyebabkan pelabur terdedah walaupun kedudukan mereka yang tersebar. Memantau aliran EUR USD masa nyata boleh membantu pedagang mengenal pasti apabila Dolar bertindak sebagai tempat perlindungan berbanding hanya sebagai pemancar ketidakpastian global.

Ekuiti menghadapi cabaran mereka sendiri apabila penyebaran faktor meningkat. Pendedahan berganda tinggi semakin rapuh, terutamanya apabila harga EUR/USD secara langsung mencadangkan pengukuhan Dolar AS yang boleh menekan pendapatan antarabangsa. Pedagang harus merujuk carta langsung EUR USD untuk mengenal pasti saat-saat tepat apabila volatiliti mata wang mula mempengaruhi prestasi faktor ekuiti.

Pengurusan Risiko Struktur Strategik

Kebenaran yang tidak menyenangkan tentang pasaran 2026 ialah anda boleh mempelbagaikan secara meluas merentasi berpuluh-puluh ticker dan masih kekal rapuh secara struktur. Jika strategi anda bergantung pada satu korelasi yang kekal stabil, seperti hubungan songsang sejarah antara hasil 10 tahun dan saham pertumbuhan, anda berisiko. Memantau kadar langsung EUR kepada USD bersama-sama data harga EURUSD secara langsung memberikan gambaran tentang bagaimana euro dolar secara langsung menilai perubahan struktur ini.

Untuk kekal di hadapan, perhatikan korelasi kadar-ekuiti semasa kejutan pasaran seterusnya dan perhatikan dengan teliti struktur tempoh volatiliti. Selalunya, tekanan korelasi yang senyap adalah petunjuk utama bahawa perubahan rejim sedang berlaku jauh sebelum ia menjadi tajuk utama. Pedagang sering menggunakan penjejak harga EUR USD untuk mengukur sentimen umum, tetapi tindakan harga EUR USD secara langsung semasa jam-jam volum rendah boleh menjadi lebih mendedahkan tentang kemusnahan mendasar dalam strategi diversifikasi.

- Cukai Premium Tempoh: Menganalisis Mengapa Pasaran Berasa Lebih Ketat pada 2026

- Analisis Pasaran Bon: Hasil Global Ditetapkan Semula Selepas Kejutan Harga Emas

- Ketidakpastian Polisi Perdagangan 2026: Pengganda Makro Baharu

Related Analysis

Politik sebagai Faktor Makro: Ketidakpastian Polisi Menjadi Aset

Pada tahun 2026, peserta pasar harus membezakan antara kebisingan ekonomi dan perubahan dasar struktur yang mendorong premi risiko yang lebih tinggi merentasi semua kelas aset.

Strategi Perdagangan EU-India: Menilai Nilai Infrastruktur Rantaian Bekalan

Melangkaui sentimen, penjajaran perdagangan EU-India mewakili penulisan semula berbilang tahun rantaian bekalan, piawaian, dan aliran modal untuk 2026 dan seterusnya.

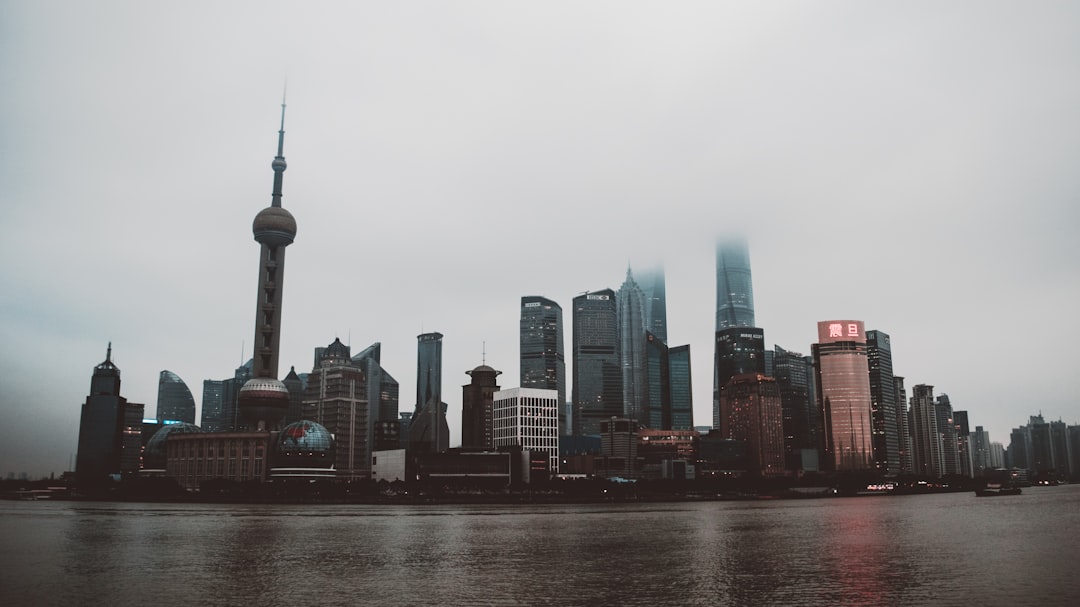

Realiti Dua Kelajuan China: Pertumbuhan Strategik lwn. Kekangan Warisan

Pelabur mesti beralih daripada dagangan 'hidup/mati' China kepada pendekatan bernuansa yang memisahkan pembuatan strategik daripada genangan sektor hartanah warisan.