Gümüş 2026: Güneş Enerjisi Darboğazı Ticareti ve Endüstriyel Talep

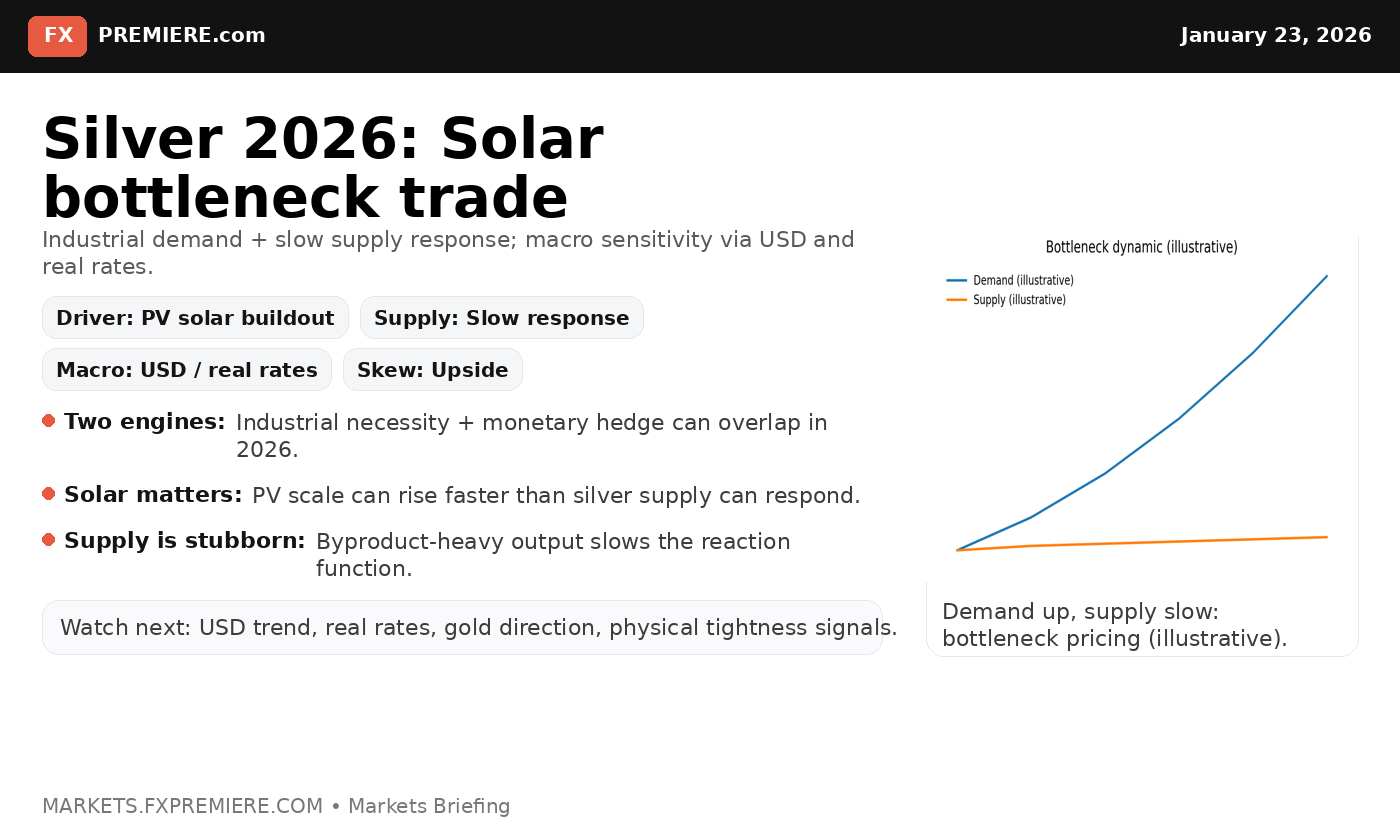

Gümüş, 2026'da güneş PV üretimindeki yapısal darboğaz ve daralan tedarik zinciri sayesinde kritik bir endüstriyel altyapı varlığı olarak öne çıkıyor.

Gümüş artık sadece “fakir adamın altını” olmaktan çıktı; 2026'da, kritik bir altyapı varlığına dönüştü. Piyasa, yapısal bir arz-talep uyumsuzluğuna uyanırken, beyaz metal, patlayıcı parasal tekliflere yatkın kalmaya devam eden, arz kısıtlı bir endüstriyel girdi olarak giderek daha fazla fiyatlandırılıyor.

Güneş Hikayesi: Neden 2026 Farklı?

Güneş enerjisi, niş bir yeşil enerji oyunu olmaktan çıkarak temel küresel altyapıya dönüştü. Bu değişim, gümüş için kritik öneme sahip çünkü altyapı talebi politika desteklidir ve sermaye harcamalarıyla yönlendirilir; bu da geçici makroekonomik yavaşlamalarda bile dayanıklı olmasını sağlar.

Fotovoltaik Talebin Fiziği

Gümüş, fotovoltaik (PV) elektrik kontaklarında iletkenlik için altın standart olmaya devam etmektedir. Sektör, panel başına daha az gümüş kullanarak “tasarruf” etmeye çalışsa da, iki fiziksel gerçeklik talebin altında bir taban oluşturur:

- Küresel Ölçek: Panel başına gümüş miktarı azalsa bile, küresel kurulumların hacmi artmaya devam ederek toplam gümüş tüketiminin yükselmesine yol açar.

- Dayanıklılık Kısıtlamaları: Endüstriyel ölçekte, panel güvenilirliği ve verimliliği tehlikeye atılmadan ne kadar iletkenlikten fedakarlık edilebileceğinin bir sınırı vardır.

Arz Yönlü Kısıtlama: Bir Yan Ürün Sorunu

Küresel gümüş üretiminin önemli bir kısmı kurşun, çinko ve bakır madenciliğinin bir yan ürünüdür. Bu, benzersiz bir yapısal gecikme yaratır. Birincil gümüş madenlerinin aksine, yan ürün arzı daha yüksek gümüş fiyatlarına anında tepki vermez. Bunun yerine, sıkışıklık genellikle istikrarlı bir yukarı doğru trendden ziyade, hızlı envanter tükenmesi ve ani, agresif yeniden fiyatlandırma olarak ortaya çıkar.

Çapraz Varlık İletimi ve Piyasa Volatilitesi

Gümüş, iki piyasa rejiminin benzersiz bir kesişim noktasında yer alır. Bir yanda, imalat ve elektrifikasyona bağlı bir endüstriyel metaldir. Diğer yanda ise reel oranlara, USD'ye ve jeopolitik güvenilirliğe duyarlı parasal bir korumadır. Bu iki motor örtüştüğünde —endüstriyel sıkışıklık ile parasal teklif birleştiğinde— gümüş tarihsel olarak altının yüksek beta bir versiyonu gibi hareket eder.

2026 Boğa Durumuna Yönelik Temel Riskler

Yapısal taban daha yüksek görünse de, yatırımcılar iki ana riski izlemelidir:

- Reel Oran Şokları: Reel getirilerde keskin bir artışın, Sıkılaşan bir USD ile birleşmesi, endüstriyel talebe rağmen gümüşü riskten kaçış varlığı olarak ele alarak taktiksel bir satışa zorlayabilir.

- İmalat Hava Cepleri: Küresel büyümede bir düşüş, kısa vadeli tasfiyelere yol açarak kısa süreliğine piyasayı domine edebilir.

Stratejik Görünüm: Neyi İzlemeli

2026'nın geri kalanına girerken, piyasa katılımcıları güneş enerjisi kurulum momentumuna ve fiziksel sıkışıklık sinyallerine odaklanmalıdır. Dünya, elektrik ağırlıklı bir gelecek inşa ederken, gümüş bu geçişin çekirdeğinde yer alıyor. Geçtiğimiz dönemde, Gümüş Küresel Piyasaları Geride Bırakıyor: %155 Yıllık Artışın Analizi analizimizde detaylandırıldığı gibi, ilgili emtiada benzer dinamikler gördük.

Ayrıca, sigorta talebi ile reel getiriler arasındaki etkileşim, değerli metal kompleksi için birincil itici güç olmaya devam etmektedir. Bu makro itici güçlerin geniş sektörü nasıl etkilediği hakkında daha derin bir bağlam için, Altın Fiyat Analizi: Sigorta Talebi ve Reel Getirilerin Etkileri başlıklı yazımıza bakabilirsiniz.

Frequently Asked Questions

Related Stories

OpenAI Frontier: Yeni Kurumsal YZ Kontrol Düzlemi

OpenAI, Frontier'ı piyasaya sürerek bir model sağlayıcısından, yapay zeka aracıları ve otomatik iş akışları için bir kurumsal işletim katmanına dönüşüyor.

Yarı İletkenler Jeopolitik Varlıklar Olarak: 2026 Stratejik Dönüşüm

2026 yılında yarı iletken ticareti, saf kazanç döngülerinden jeopolitik izinlere, ihracat kurallarına ve tedarik zinciri erişimine kaymıştır.

Petrol Piyasası Risk Primi: 2026'da Manşet Artışlarının Ötesinde

Enerji sektöründeki boşluk daralırken, petrol bir emtiadan yapısal bir piyasa kısıtlamasına dönüşüyor ve bu da küresel portföylerde büyük bir yeniden fiyatlamayı zorluyor.

Japonya Tahvil Piyasası ve Küresel Carry: Neden USD/JPY Temel Finansman Merceği?

Japonya'nın değişen faiz rejimi, küresel hedging maliyetlerini ve vade primlerini yeniden şekillendiriyor. 2026'da USD/JPY'nin küresel likidite için neden kritik bir çıpa olduğunu keşfedin.