2026年白銀:太陽能瓶頸貿易與工業需求

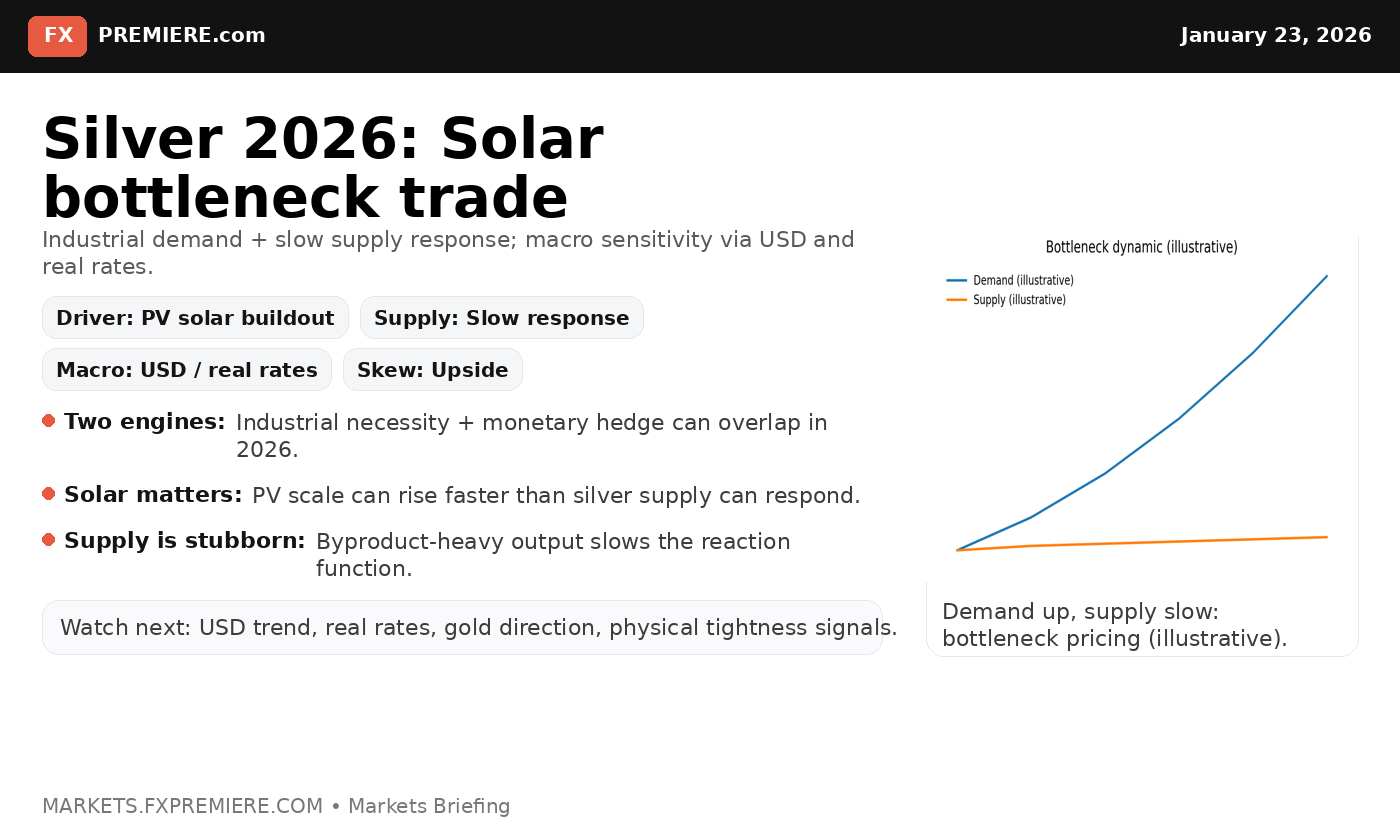

白銀在2026年正作為關鍵工業基礎設施資產嶄露頭角,其驅動因素是太陽能光伏製造中的結構性瓶頸和日益收緊的供應鏈。

白銀已不再僅僅是「窮人的黃金」;在2026年,它已轉變為關鍵基礎設施資產。隨著市場意識到結構性的供需不匹配,這種白色金屬越來越被視為供應受限的工業投入品,並且仍容易受到爆炸性貨幣出價的影響。

太陽能敘事:為何2026年與眾不同

太陽能已從利基的綠色能源應用轉變為基礎性的全球基礎設施。這種轉變對白銀至關重要,因為基礎設施需求受政策支持且由資本支出驅動,使其即使在暫時的宏觀經濟放緩期間也具有韌性。

光伏需求的物理原理

白銀仍然是光伏(PV)電氣觸點中導電性的黃金標準。儘管產業試圖「節省」——每個面板使用更少的白銀——但兩個物理現實維持著需求的底線:

- 全球規模: 即使每個面板的白銀用量減少,全球安裝量的龐大總量仍在持續上升,導致白銀總消耗量增加。

- 耐用性限制: 在工業規模下,犧牲導電性會達到一個極限,否則面板的可靠性和效率將受到損害。

供應側限制:副產品問題

全球白銀生產的很大一部分是鉛、鋅和銅礦的副產品。這造成了獨特的結構性滯後。與原生銀礦不同,副產品供應不會立即對更高的白銀價格做出反應。相反,緊縮通常表現為庫存快速耗盡和突然、激進的重新定價,而不是穩定的上升趨勢。

跨資產傳導與市場波動性

白銀處於兩種市場機制獨特的交匯點。一方面,它是一種與製造業和電氣化相關的工業金屬。另一方面,它是一種對實際利率、美元和地緣政治信譽敏感的貨幣避險資產。當這兩個引擎重疊——工業緊縮遇到貨幣出價時——白銀歷史上表現得像黃金的高貝塔版本。

2026年看漲情景的主要風險

雖然結構性底線似乎更高,但投資者必須監控兩個主要風險:

- 實際利率衝擊: 實際收益率的急劇上升加上美元走強可能迫使白銀戰術性拋售,儘管有工業需求,但仍將其視為避險資產。

- 製造業氣囊: 全球經濟增長放緩可能暫時主導市場,導致短期清算。

戰略展望:關注重點

進入2026年剩餘時間,市場參與者應關注太陽能安裝動力和實體緊縮信號。隨著世界建設一個電力密集型未來,白銀處於這一轉型的核心。最近,我們在相關大宗商品中看到了類似的動態,詳情可見我們關於白銀超越全球市場:分析155%的年度飆升的分析。

此外,保險需求與實際收益率之間的相互作用仍然是貴金屬綜合體的主要驅動力。關於這些宏觀驅動因素如何影響更廣泛行業的更深入背景,請參閱我們的黃金價格分析:保險需求與實際收益率驅動因素。

Frequently Asked Questions

Related Stories

韌性隱性成本:產業回流與供應鏈變革

企業正透過產業回流和囤積來優先考量供應鏈的韌性,但這種轉變正悄然增加單位成本並重塑市場動態,帶來重大影響。

板塊輪動:在利率僵持時期擁抱優質週期股

當前市場環境有利於優質週期股而非純粹的久期交易,因為投資者在利率僵持和地緣政治雜音中優先考慮現金流和資產負債表實力。戰略性地…

加密貨幣市場:流動性、政策與重置之路

加密貨幣市場目前正處於一個由不斷變化的政策、波動的流動性動態和投資者情緒重新調整所定義的複雜環境中,比特幣交易價接近66,924美元。

新規則重塑全球貿易與大宗商品市場

全球貿易政策正經歷重大轉型,超越傳統關稅,旨在為關鍵礦物和戰略投入提供需求保證。這一轉變由政策調整主導,影響市場動態、策略性金屬和全球通脹。