Gümüş Küresel Piyasaları Geride Bırakıyor: %155 Yıllık Artışın Analizi

Gümüş, 2026'da tüm büyük varlık sınıflarını geride bırakarak %155,8'lik bir artış kaydetti. Endüstriyel talep ve parasal korunma, büyük bir arz sıkışıklığıyla birleşiyor.

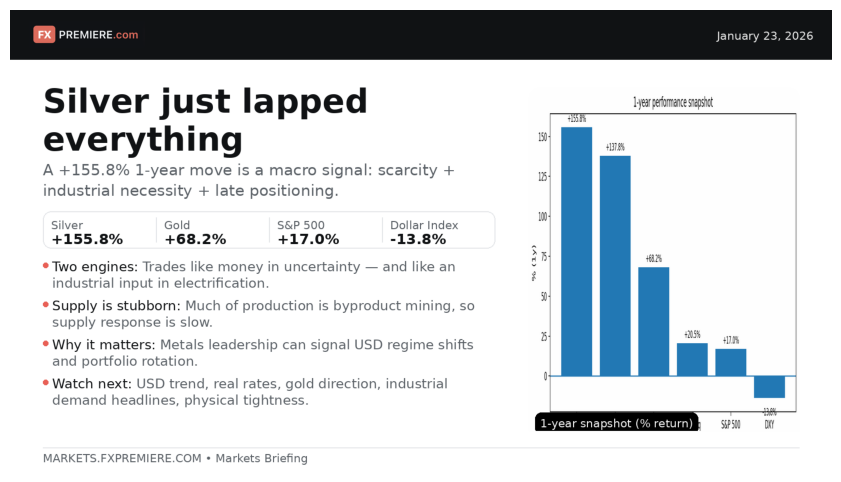

Dramatik bir yıllık performans anlık görüntüsü, küresel yatırımcılara net bir gerçeklik kontrolü sundu: Gümüş, geleneksel hisse senedi endeksleri ve enerji sözleşmeleri geride kalırken, %155,8'lik şaşırtıcı bir kazançla her büyük varlık sınıfını resmen geride bıraktı. Bu sadece bir volatilite sıçraması değil; piyasa anlatıları yerine fiziksel kıtlığın temel bir yeniden fiyatlandırılmasıdır.

Büyük Emtia Farklılaşması: Gümüş vs. Dünya

Ocak 2026 sonu itibarıyla, yıllık getiriler liderlik tablosu, sert varlıklara büyük bir rotasyon olduğunu gösteriyor. Gümüş %155,8 ile başı çekerken, Platin (+%137,8) ve Altın (+%68,2) yakından takip ederek Nasdaq (+%20,5) ve S&P 500'ün (+%17,0) performansını cüce bırakıyor. Tersine, geleneksel döngüsel motorlar tekliyor; Dolar Endeksi %13,8 düşerken, WTI Ham Petrol %22'den fazla geriledi.

Gümüş, yıllarca metal kompleksinin "unutulmuş kuzeni" olarak görüldü — sahip olunması için çok değişken, açıklanması için çok tuhaf. Sahip olunmayan ve göz ardı edilen bu dönem, mevcut hareketin neden durdurulamaz hale geldiğinin tam nedenidir. Piyasa nihayet gümüşün tek bir ticaret değil, üst üste yığılmış iki farklı makro güç olduğu gerçeğine uyanıyor.

1. Sert Para Koruması

Politika inandırıcılığı sorgulandığında ve jeopolitik günlük bir risk girdisi haline geldiğinde, yatırımcılar sert teminat arayışına girerler. Altın, güvenli liman talebi için bir başlangıç noktası sunarken, Gümüş yüksek beta takip rolünü üstlenir. Fiat rejimlerine olan güven sarsılmaya başladığında para gibi işlem görür.

2. Elektrifikasyonun Endüstriyel Omurgası

Mücevher odaklı metallerin aksine, gümüş kritik bir endüstriyel girdidir. Dünyadaki en iyi elektrik iletkeni olarak, modern yaşamın altyapısına gömülüdür. Güneş panellerinden veri merkezlerine, elektrikli araç enerji şebekelerine ve yüksek güvenilirlikli konektörlere kadar, gümüş talebi isteğe bağlı olmaktan temel bir konuma geçmiştir.

Arz Sıkışıklığı: Bu Hareket Neden Uzayabilir?

Çoğu emtia boğası sadece talebe odaklanır, ancak gerçek avantaj, arz tepkisini anlamakta yatar. Gümüş arzı son derece inatçıdır çünkü üretimin önemli bir kısmı kurşun, çinko ve bakır madenciliğinin bir yan ürünüdür. Fiyatlar yükseldiğinde üretim basitçe "açılamaz".

Talep sıkılaştığında ve fiziksel envanterler çekildiğinde, piyasanın defterleri dengelemenin tek mekanizması fiyattır. Yüksek fiyatlar talebi rasyonelleştirmeli ve kısa pozisyonların yeniden konumlandırılmasını zorlamalıdır ki bu da genellikle şu anda gördüğümüz abartılı sıkışıklıklara yol açar. Bu durum, daha önce 2026 için önemli bir trend olarak tanımladığımız flaş PMI enflasyon rejimine geri dönüyor.

Çapraz Varlık Etkileri: Metalin Ötesinde

Gümüşün hakimiyeti, daha geniş piyasa kaymalarının bir habercisidir:

- FX Dinamikleri: Düşen bir USD rejimi, gümüş için doğal bir faydalanıcıdır. DXY düşerken metaller yükseldiğinde, bu geçici bir gürültüden ziyade yapısal bir makro değişimi doğrular.

- Hisse Senetleri vs. Reel Varlıklar: Üstün performansın büyüklüğü, mütevazı hisse senedi artışlarında bile reel varlıkların portföylere hakim olabileceğini hatırlatır.

- Enerji Ayrışması: Ham Petrol düşerken ve Gümüş yükselirken, piyasa enerjinin döngüsel olduğunu, metallerin ise yapısal hale geldiğini işaret ediyor.

- Kripto Karşılaştırması: Nispeten düz bir Bitcoin'i geride bırakan gümüş, "sadece dijital" kıtlık anlatısını zayıflatarak, fiziksel teminatın istikrarsız rejimlerde hala ağır bir ağırlık taşıdığını kanıtlıyor.

Gümüş bu şekilde hareket etmiyor çünkü piyasa erken; yapısal endüstriyel talebe ve sert teminata artan bir prim ödenmesine piyasa geç kaldığı için bu şekilde hareket ediyor.

Yatırımcı Kontrol Listesi: Momentum Takibi

Bu rallinin daha fazla yolu olup olmadığını belirlemek için yatırımcılar şunları izlemelidir:

- Birincil itici güç kolaylaştırıcı olarak ABD Doları trendi (DXY).

- Gerçek oranlar ve getirisi olmayan varlıkları tutmanın "fırsat maliyeti".

- Gümüş amplifikasyonu için genellikle önde gelen bir gösterge görevi gören Altın trendi.

- Güneş enerjisi ve veri merkezi kurulumlarıyla ilgili haberler.

- Fiziksel teslimat stresi ve borsa envanter azalmaları.

İlgili Okumalar:

- Davos Politika Anlatısı: Risk Primi Değişimi

- Flash PMI: Büyüme ve Enflasyon Rejimi

- Brent Ham Petrol: Ön Uç Farkı Onaylandı

Frequently Asked Questions

Related Analysis

Makro Faktör Olarak Politika: Belirsizliğin Varlık Haline Gelmesi

2026'da piyasa katılımcıları, tüm varlık sınıflarında daha yüksek risk primlerini tetikleyen ekonomik "gürültü" ile yapısal politika değişiklikleri arasında ayrım yapmalıdır.

AB-Hindistan Ticaret Stratejisi: Tedarik Zinciri Altyapı Değeri

Duygusallığın ötesinde, AB-Hindistan ticari uyumu, 2026 ve sonrası için tedarik zincirlerinin, standartların ve sermaye akışlarının çok yıllı bir yeniden yazımını temsil ediyor.

Çin'in İki Hızlı Gerçekliği: Stratejik Büyüme vs. Eski Yük

Yatırımcılar, ikili 'aç/kapa' Çin ticaretinden, stratejik üretimi eski mülk sektöründeki durgunluktan ayıran incelikli bir yaklaşıma geçmelidir.

Altın Güvenilirliğin Güvencesi: Kurumsal Güven ve Piyasa Sigortası

Altın, kurumsal güvene yönelik önemli bir güvence ve 2026'da geleneksel tahvil koruması aksadığında alternatif bir vade aracı olarak hizmet eder.