Le cadre OTAN du Groenland bouscule les marchés : un nouveau régime de risque

Suite à une annonce géopolitique majeure concernant le Groenland et l'OTAN, les marchés mondiaux ont connu une compression spectaculaire des primes de risque sur les actions, les rendements et…

Le basculement de la dynamique des marchés mondiaux a été pleinement démontré suite à l'annonce géopolitique majeure concernant un « cadre OTAN » pour le Groenland. Cet événement unique a redéfini l'appétit pour le risque sur les actions, les taux et les actifs numériques en quelques minutes, prouvant que la géopolitique n'est plus un simple bruit de fond — elle est le principal moteur du régime de marché actuel.

Le récit du Groenland : Réinitialisation de la prime de risque

L'annonce de l'administration Trump concernant un accord-cadre pour le Groenland, suite aux réunions avec la direction de l'OTAN, a déclenché une réévaluation immédiate et transversale des actifs. L'interprétation principale pour les traders a été une réduction des menaces tarifaires européennes et des risques d'escalade à court terme. Dans cet environnement, lorsque l'incertitude diminue, la décote d'incertitude ou « prime de risque » se comprime rapidement.

Cela a entraîné un mouvement de marché coordonné mais nuancé : les actions ont bondi, les rendements se sont assouplis et les cryptomonnaies ont rallié. Cependant, la performance de l'or par rapport à l'argent a souligné que même si le risque est devenu « moins cher », le marché est encore loin d'un état de totale quiétude.

Actions et bénéfices : Le soulagement prime sur les fondamentaux

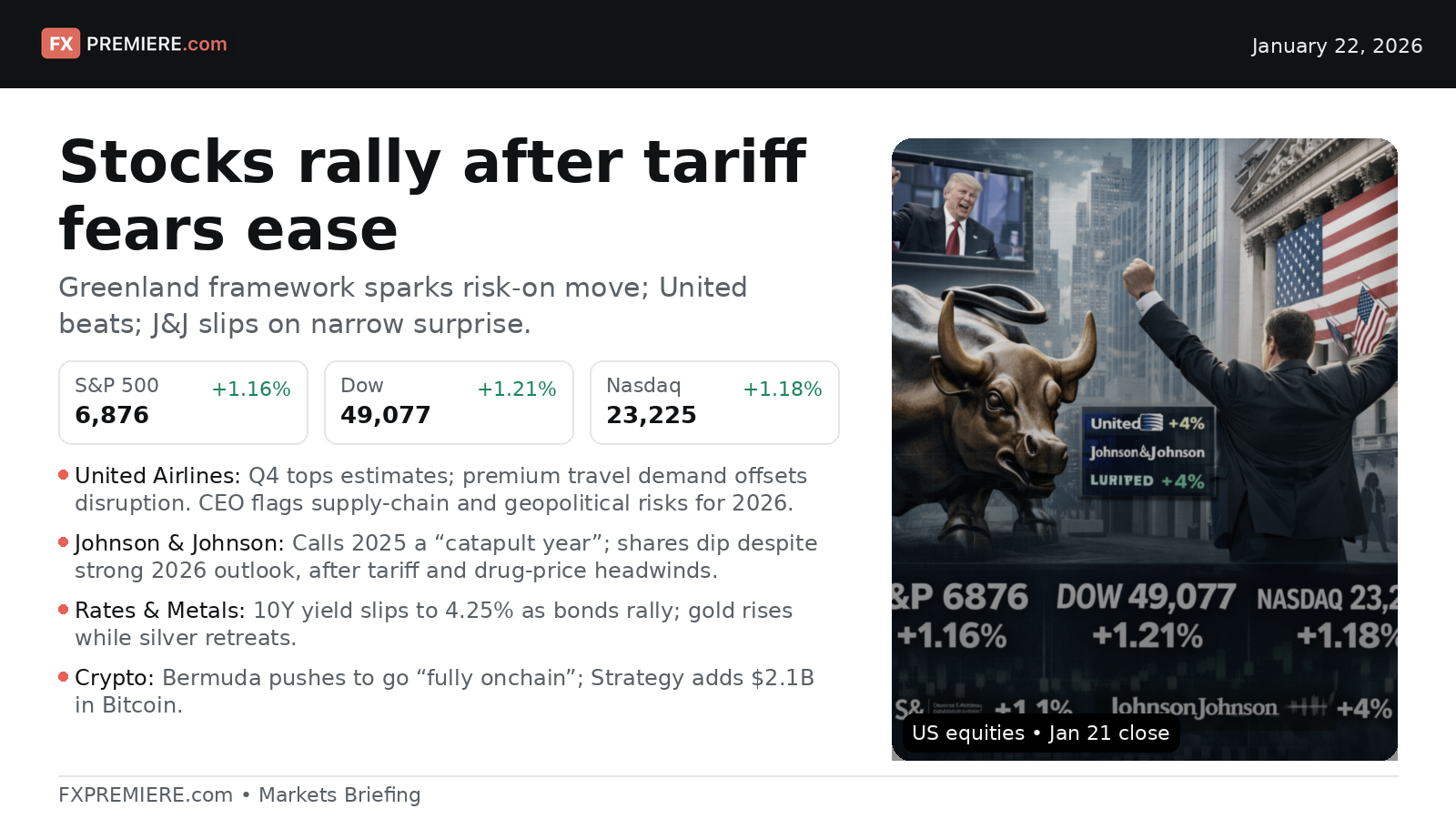

Le rallye des principaux indices américains était moins dû à un changement soudain des fondamentaux des entreprises qu'à un « macro relief trade ». Les indices ont clôturé en hausse significative alors que le marché intégrait « moins de chaos que prévu ».

- S&P 500 : 6 876 (+1,16 %)

- Dow Jones : 49 077 (+1,21 %)

- Nasdaq 100 : 23 225 (+1,18 %)

Les signaux des entreprises ont renforcé ce contexte complexe. Bien que United Airlines (UAL) ait dépassé les estimations grâce à une forte demande de voyages, la direction reste prudente concernant les tensions de la chaîne d'approvisionnement en 2026. De même, Johnson & Johnson (JNJ) a souligné l'impact des tarifs et des plafonds de prix, suggérant que les marchés ne récompensent plus les « bons » résultats isolément, mais plutôt les performances qui dépassent un seuil d'incertitude élevé.

Revenu fixe : Les rendements signalent moins de chocs

Le rendement du Trésor américain à 10 ans a flotté autour de 4,25 %, un mouvement généralement associé à des achats de valeurs refuges. Cependant, dans ce contexte spécifique, la baisse des rendements parallèlement à la hausse des actions suggère une réduction de la couverture des risques extrêmes. Le marché ne célèbre pas nécessairement l'expansion ; il intègre une probabilité plus faible de chocs systémiques immédiats.

Divergence des métaux : L'or comme assurance structurelle

Un fait frappant de la récente session a été la hausse de l'or (4 837 $, +1,58 %) alors que l'argent (93,20 $, -1,61 %) chutait. Dans un environnement traditionnel d'appétit pour le risque, l'or aurait dû s'estomper. Sa résilience suggère que la « demande d'assurance » reste structurelle. L'argent, agissant comme un hybride industriel à bêta élevé, a souffert alors que les traders réduisaient leur exposition aux actifs plus volatils tout en maintenant une couverture de base en or. C'est un symptôme classique d'un marché du risque fragmenté.

Institutionnalisation de la crypto et changements géopolitiques

Le Bitcoin (BTC) a repoussé vers le niveau des 90 000 $, soutenu par un mélange de soulagement macroéconomique et de nouvelles concernant l'adoption institutionnelle. Du mouvement des Bermudes vers une adoption « entièrement on-chain » aux ajouts massifs de bilans par de grands acteurs institutionnels, le récit passe de la spéculation de détail à la signalisation institutionnelle. Le marché perçoit de plus en plus les actifs numériques à travers le prisme du comportement souverain et des bilans.

Le nexus IA-énergie et l'intervention politique

Au-delà des titres immédiats, des changements structurels se produisent dans le secteur de l'énergie. Le redémarrage des réacteurs nucléaires du Japon souligne une réalité mondiale : la croissance de l'IA et des centres de données transforme l'énergie en une contrainte stratégique. Simultanément, les risques politiques intérieurs – allant des plafonds proposés pour les TAEG des cartes de crédit aux restrictions sur les achats immobiliers institutionnels – deviennent des intrants directs dans le crédit à la consommation et les valorisations immobilières.

Alors que nous abordons janvier 2026, les traders doivent réaliser que les règles ont changé. Les titres géopolitiques ont désormais le même poids que les publications d'IPC, et les rallyes de soulagement ne sont souvent que le soupir de soulagement du marché plutôt qu'un appel à une croissance soutenue.

- Analyse des résultats Q4 de United Airlines (UAL) : Mix de la demande et coûts du carburant

- Analyse des résultats Q4 de Johnson & Johnson (JNJ) : Guidance et risque sectoriel

- Analyse Bitcoin : Stratégie de trading BTC près du niveau de décision des 90 000 $

Frequently Asked Questions

Related Analysis

Le coût de la résilience : délocalisation et stockage redéfinissent les marchés

Les nouvelles politiques favorisant la relocalisation et le stockage stratégique redéfinissent les coûts de la chaîne d'approvisionnement et la dynamique du marché.

Rotation sectorielle : les cycliques de qualité surperforment la duration

Dans un marché caractérisé par des taux d'intérêt persistants et un bruit géopolitique, les investisseurs délaissent les actifs sensibles à la duration pour privilégier les secteurs démontrant…

Marchés Crypto : Politique, Liquidité et Leadership de la Fed

Bitcoin et Ethereum se consolident au cœur des débats persistants sur la politique des stablecoins et de l'évolution de la dynamique des liquidités macro-économiques, signalant un moment…

Nouvelles Règles des Chaînes d'Approvisionnement : Politique Commerciale

Les nouvelles politiques commerciales des États-Unis, de l'UE, du Japon et du Mexique redessinent la carte des chaînes d'approvisionnement en minéraux critiques, transformant les incitations…