銀が世界市場を席巻:年間155%急騰を分析

2026年、銀は他の主要アセットクラスを凌駕し、工業需要と金融ヘッジの衝突による大規模な供給逼迫により、155.8%の大幅な上昇を記録しました。

1年間の劇的なパフォーマンスは、世界の投資家に対し厳しい現実を突きつけました。銀は公式に主要なすべてのアセットクラスを凌駕し、驚異的な155.8%の上昇を記録する一方で、従来の株式ベンチマークやエネルギー契約は後れを取っています。これは単なる変動の急増ではなく、市場の物語ではなく物理的な希少性の根本的な再評価です。

コモディティの大いなる乖離:銀 vs. 世界

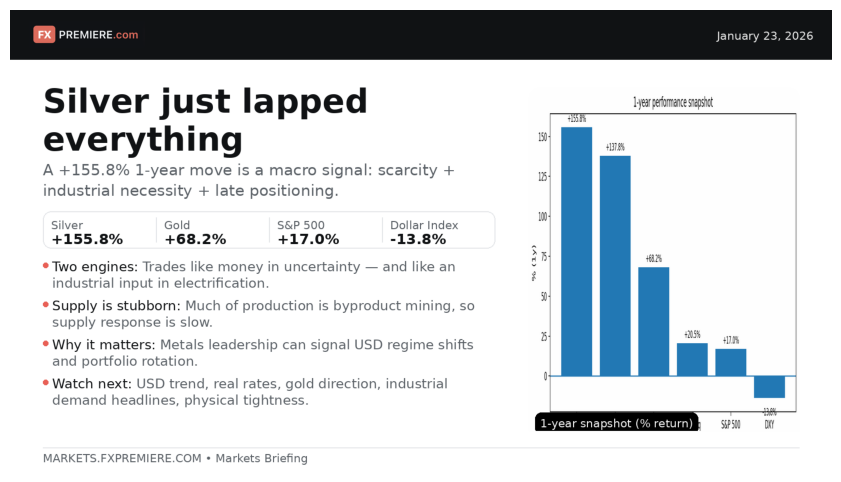

2026年1月下旬現在、年間リターンランキングを見ると、実物資産への大規模なローテーションが明らかになっています。銀が+155.8%でリードする一方で、プラチナ(+137.8%)と金(+68.2%)がそれに続き、ナスダック(+20.5%)やS&P 500(+17.0%)のパフォーマンスを大きくしのいでいます。対照的に、従来の景気循環の牽引役は失速しており、ドル指数は13.8%下落、WTI原油は22%以上も落ち込んでいます。

銀は長年、金属コンプレックスの「忘れられた親戚」として、保有するにはあまりに変動が激しく、説明するにはあまりに扱いにくいと見なされてきました。この過小評価され、無視されてきた期間があったからこそ、現在の動きは止められなくなっています。市場はついに、銀が単一の取引ではなく、2つの異なるマクロ要因が重なり合ったものであるという事実に目覚めつつあります。

1. ハードマネーヘッジ

政策の信頼性が疑問視され、地政学が日々のリスク要因となるKと、投資家は実物担保を求めます。金が主要な保険入札として機能する一方で、銀は高ベータの追随として作用します。不換紙幣体制への信頼が揺らぎ始めると、それは貨幣のように取引されます。

2. 電化の産業的バックボーン

宝飾品中心の金属とは異なり、銀は重要な産業投入材です。地球上で最高の電気伝導体として、現代生活のインフラに組み込まれています。太陽光パネルやデータセンターから、EVの電力網、高信頼性コネクタに至るまで、銀の需要はオプションから基本的なものへと変化しました。

供給逼迫:なぜこの動きは継続可能なのか

ほとんどのコモディティ強気派は需要のみに注目しますが、真の優位性は供給反応を理解することにあります。銀の供給は、生産の大部分が鉛、亜鉛、銅の採掘の副産物であるため、著しく頑強です。価格が急騰しても、生産を単に「増やす」ことはできません。

需要が逼迫し、物理的な在庫が引き下げられると、市場が帳尻を合わせる唯一のメカニズムは価格です。高価格は需要を制限し、ショートサイドの再配置を強制する必要があり、それが現在見られるような過剰な逼迫を引き起こすことがよくあります。これは、2026年の主要トレンドとして以前特定した凸型マクロヘッジのダイナミクスに関連しています。

クロスアセットへの影響:金属を超えて

銀の優位性は、より広範な市場シフトの先行指標です。

- FXダイナミクス:米ドルの下落局面は、銀にとって自然な恩恵をもたらします。DXYが下落し、金属が急騰する局面は、一時的なノイズではなく構造的なマクロシフトを確認します。

- 株式 vs. 実物資産:そのパフォーマンスの大きさは、控えめな株式の上昇局面においても実物資産がポートフォリオを支配し得ることを再認識させます。

- エネルギーの乖離:原油が下落し、銀が上昇している状況は、エネルギーが循環的であるのに対し、金属は構造的なものとなっていることを市場が示唆しています。

- 仮想通貨との比較:銀が比較的横ばいのビットコインを上回るパフォーマンスを見せていることは、「デジタルのみ」の希少性という物語を弱体化させ、不安定な体制下でも物理的担保が依然として大きな重みを持つことを証明しています。

銀がこのように動くのは、市場が早いからではありません。構造的な産業需要と実物担保への高いプレミアムに対して市場が遅れているからこそ、このように動いているのです。

投資家チェックリスト:モメンタムを追跡する

この上昇にさらなる余地があるかどうを判断するため、トレーダーは以下を監視すべきです。

- 主要な追い風促進剤としての米ドルのトレンド(DXY)。

- 実質金利と非利回り資産を保有する「機会費用」。

- 金が銀の増幅の先行指標として機能することが多いため、金のトレンド。

- 太陽光発電およびデータセンターの建設に関するニュースの見出し。

- 現物引き渡しストレスおよび取引所在庫の減少。

関連資料:

- 金価格分析:保険需要 vs 実質利回りドライバー

- 銀の凸性:2026年の高ベータレンジダイナミクスの取引

- WTI原油分析:スポット価格が貸借対照表の検証を必要とする理由

Related Analysis

マクロ要因としての政治:政策の不確実性が資産となる時

2026年、市場参加者は、経済的なノイズと、あらゆる資産クラスのリスクプレミアムを高める構造的な政策変動を区別する必要があります。

EU-インド貿易戦略:サプライチェーンインフラの価値を評価する

EU-インド間の貿易連携は、単なる感情的な合意を超え、2026年以降のサプライチェーン、基準、資本フローを複数年にわたって再構築するものです。長期的なインフラと資本フローの視点から分析する必要があります。

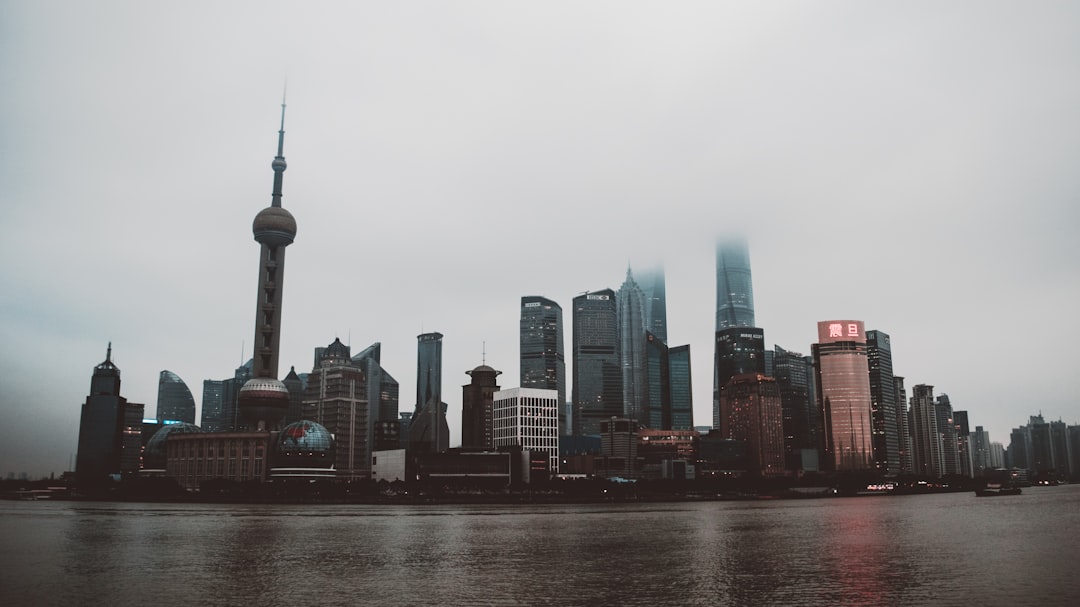

中国の二極化経済:戦略的成長と旧態依然の足かせ

投資家は、刺激策の有無による二極化した「チャイナ・トレード」から、戦略的製造業と停滞する不動産セクターを区別する、より微妙なアプローチへと転換する必要があります。